Программы ипотеки - что важно знать об ипотечных программах. Изменения, советы, рекомендации специалистов, отзывы

10 окт. 2015

Кроме стандартных программ кредитования ипотеки существует множество льготных и социальных жилищных займов. Государственным субсидированием доступно воспользоваться как социально незащищенному населению, так и отдельным категориям граждан. Разобраться с ипотечными программами и механизмом предоставления государственной помощи вам поможет данная статья. Также вы узнаете последние изменения в законодательстве, советы и рекомендации специалистов.*

Какие виды жилищных программ по ипотеке предлагают

банки

Какие виды жилищных программ по ипотеке предлагают

банки

Ипотека подразумевает залог объекта недвижимости. В зависимости от вида жилья, оформляемого в качестве обеспечения по кредиту, данные программы предусматривают залог:

- имеющегося жилья;

- покупаемой недвижимости.

Оформляя в качестве обеспечения собственное жилье, доступно получить более выгодные условия по кредиту и использовать его на любые цели. Однако при возникновении просрочек существует риск потерять как залоговую, так и приобретаемую недвижимость.

Из-за высокой конкуренции на ипотечном рынке банки разработали множество кредитных программ. Основными и наиболее востребованными россиянами являются ипотеки:

- на покупку жилья вторичного рынка;

- на покупку квартиры в строящемся доме;

- на недвижимость за городом;

- на приобретение участка земли;

- на строительство частного дома.

Выбрать банк с выгодной ипотечной программой вам помогут специальные интернет-ресурсы. Необходимо открыть один из сайтов и указать параметры ипотеки. Программа автоматически подберет соответствующие предложения, составит рейтинг и переправит вас на официальную страницу банка. Рассчитать размер ежемесячного платежа и подобрать кредитную программу в соответствии с доходами помогут онлайн-калькуляторы.

При выборе кредитного учреждения специалисты рекомендуют:

- Обращаться в крупные банки, т.к. прибыль они в основном имеют за счет больших объемов. Размер процентов и комиссий у них обычно ниже, а требования к заемщикам лояльнее.

- Интересоваться действующими акциями, в рамках которых предусмотрены бонусы, льготы.

- Прибегать к услугам ипотечных брокеров, если плохо ориентируетесь на рынке кредитования.

- Спланировать заранее свои действия в случае потери здоровья или дохода.

Государственная программа субсидирования ипотеки. Последние изменения

Из-за резкого повышения в 2014 году Центробанком ключевой ставки правительство разработало специальную программу поддержки ипотечной сферы. Ее правила регулируются постановлением правительства №220 от 13.03.2015 г. Чтобы понизить ставку по жилищным кредитам, государство предоставляет субсидии из следующих фондов:

- антикризисного;

- «Жилище».

Программой поддержки ипотеки доступно воспользоваться гражданам, которые официально нуждаются в улучшении условий проживания. Механизм кредитования следующий:

- период действия программы –

с 1.03.15 г. до 1.03.16 г.;

- валюта кредитования – рубли;

- цель – покупка готового или строящегося жилья на первичном рынке недвижимости;

- фиксированная ставка с 1.04.15 г. – до 12% годовых при условии страхования заемщика и недвижимости;

- сумма займа – от 3 до 8 млн р. в зависимости от региона;

- минимальный первичный взнос – 20% от стоимости жилья;

- максимальный кредитный период – 30 лет и 2 месяца;

- погашение – аннуитетные платежи.

Требования к заемщикам устанавливаются кредитной организацией индивидуально. Лидером предоставления ипотеки с господдержкой является Сбербанк, на втором месте – ВТБ 24.

На какие категории граждан распространяются программы льготной ипотеки

Правительство применяет следующие механизмы субсидирования жилищных займов:

- Продажа государственной недвижимости по льготной стоимости в кредит.

- Дотирование процентной ставки при оформлении ипотеки.

- Выдача субсидии на погашение частичной стоимости ипотечной недвижимости.

Региональные власти определяют, какой способ льготного кредитования применять на конкретной территории. Социальная ипотека распространяется на:

- учителей в возрасте до 35 лет;

- молодых специалистов до 30 лет;

- работников железной дороги;

- военнослужащих;

- сотрудников МВД;

- молодые и многодетные семьи.

Супругам, имеющим статус многодетные, специалисты рекомендуют обращаться за ссудой в федеральное агентство по ипотечному кредитованию жилья. В отличие от коммерческих банков там предложат действительно низкую ставку по процентам.

Участникам льготных ипотечных программ необходимо:

- быть платежеспособными;

- иметь трудоустройство;

- оформить в залог недвижимость;

- обладать положительной кредитной историей.

Условия ипотеки по программе «Молодая семья»

Ипотечные программы для молодых семей имеют многие банки. Никакой финансовой помощи они не оказывают, однако предлагают лояльные условия:

- пониженную ставку;

- минимальный начальный взнос;

- возможность отсрочки ежемесячного платежа без штрафных санкций;

- пересчет ставки при рождении ребенка.

Для участия в конкретной программе обратитесь в учреждение банка за разъяснением условий. К заемщикам предъявляются стандартные требования:

- определенный возрастной предел заемщиков, (не обязательно до 35 лет);

- наличие средств для первоначального взноса (от 10%);

- достаточный размер доходов и постоянное трудоустройство.

К примеру, Сбербанк предлагает жилищный кредит молодым семьям на следующих условиях:

- ставка – от 12,5% годовых;

- сумма – от 300 тыс.;

- максимальный срок – 30 лет;

- первичный взнос при наличии несовершеннолетних детей – 15%, без детей –20%.

Особенности программы военной ипотеки

Основным источником приобретения жилья военнослужащими является военная ипотека. Льготные ссуды в рамках данной программы выдают более 30 банков. Процедура получения ипотечного кредита заключается в следующем:

- Военнослужащий регистрируется в НИС (накопительно-ипотечной системе) ФГКУ Росвоенипотека.

- На протяжении 3-х лет Министерство обороны перечисляет деньги на именной счет заявителя.

- Через 3 года участник НИС имеет право подать рапорт об использовании накопленных денег при оформлении ипотеки.

- Заемщик выбирает подходящее жилье и кредитора с оптимальными условиями. Подает заявление и необходимые документы.

- Оформляется кредитный договор. Накопленные средства направляются на первоначальный взнос по кредиту.

Условия банков имеют несущественные отличия, поскольку определяются Росвоенипотекой:

- срок составляет от 3 до 20 лет и ограничен достижением заемщика 45-летнего возраста;

- ставка – от 9,5%, зависит от ключевой Центробанка;

- минимальный взнос – 10%;

- максимальная сумма – 2,2 млн р.;

- обязательное заключение договора страхования недвижимости и жизни, здоровья военнослужащего;

- до полной выплаты задолженности жилье оформляется в качестве обеспечения кредита.

Распорядиться ипотекой по государственной программе военным разрешено на свое усмотрение:

- купить готовую квартиру, коттедж или таунхаус;

- самостоятельно построить дом;

- участвовать в долевом строительстве или купить квартиру в новостройке.

Место нахождения приобретаемой недвижимости не ограничено. Если максимальной кредитной суммы недостаточно для покупки жилья, заемщику разрешено привлекать собственные средства.

Специалисты рекомендуют военнослужащим обратить внимание на следующие моменты:

- В зависимости от ранга и даты заключения контракта вы можете быть включены в НИС автоматически или по заявлению.

- При увольнении из вооруженных сил по собственному желанию вам придется погашать ипотеку из личных средств и возвращать деньги, перечисленные государством.

- Долг перед государством аннулируется при достижении военнослужащим 45 лет или завершении срока службы, минимум которого составляет 20 лет.

Нюансы федеральной программы ипотеки

Проект «Молодой семье – доступное жилье» в старой редакции действует до конца 2015 года. Государственная программа направлена на:

- улучшение условий жилья молодых семей;

- их обеспечение собственной недвижимостью;

- повышение рождаемости в РФ.

Под действие программы попадают семьи:

- состоящие из граждан РФ;

- полные, где максимальный возраст супругов – 35 лет;

- неполные, где родителю до 35 лет;

- нуждающиеся в улучшении условий жилья;

- имеющие площадь жилья на одного человека менее 16 метров квадратных;

- признанные малоимущими.

Размер субсидии при отсутствии детей составляет 35% от расчетной стоимости жилья, а при наличии детей – 40% и выше. Паре, получившей льготы, позволено направить средства на:

- Покупку или строительство жилья. При этом чеки на оплату стройматериалов и акты приемки работ нужно сохранять для подтверждения целевого расходования государственных средств.

- Первичный взнос по ипотеке. Обратите внимание, что кредит оформляется после получения субсидии.

- Погашение части основного долга или процентов.

Размер государственной субсидии рассчитывается по специальной формуле и зависит от:

- количества детей;

- цены на квадратный метр жилья в конкретном регионе.

Для получения льготы по программе социальной ипотеки вам потребуется предоставить в местные муниципальные органы:

- заявление, составленное в 2-х экземплярах;

- справку о том, что нуждаетесь в улучшении условий проживания;

- паспорта на взрослых и свидетельства о рождении на детей;

- свидетельство о браке (для полной семьи);

- ксерокопию лицевого счета;

- справки о получаемых доходах;

- выдержку из домовой книги.

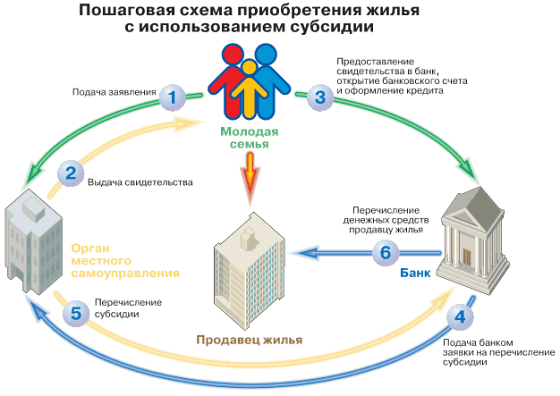

На проверку документов отведено максимум 10 дней. О принятом решении вам сообщат письменным уведомлением. Затем вы получите именное свидетельство участника льготной программы, на основании которого банк откроет счет для зачисления субсидии. Воспользоваться целевой федеральной программой разрешено лишь один раз.

Советы

Следует знать, что

отдельные регионы РФ предлагают ипотечные программы социальной направленности,

не зависящие от федеральных. Для получения сведений о действующих льготах в

вашем регионе обращайтесь в местный департамент ЖКХ.

Следует знать, что

отдельные регионы РФ предлагают ипотечные программы социальной направленности,

не зависящие от федеральных. Для получения сведений о действующих льготах в

вашем регионе обращайтесь в местный департамент ЖКХ.- Премьер-министр РФ 25 августа 2015 года подписал постановление о продлении срока действия Федерального проекта «Жилище» до 2020 года. Запланировано обеспечить 235 тыс. льготников субсидиями, которые будут возмещать до 35% от всей стоимости жилья.

- Если вы сомневаетесь, выдержит ли ваш бюджет ипотеку, специалисты советуют открыть пополняемый депозитный счет в банке. Вносите ежемесячно на него сумму, равную платежу по ипотеке. В итоге вы накопите на первоначальный взнос и определиться с личными финансовыми возможностями.

- Обратите внимание на недостатки программы государственного субсидирования молодых семей:

- Некоторые регионы выдают субсидии на покупку жилья у определенных застройщиков.

- Минимальная площадь приобретаемой квартиры оговорена в программе. Семье, состоящей из 3-х человек, позволено купить не менее 54 метров.

- Во многих регионах семьи ждут своей очереди получения субсидии до 5-6 лет.

*Дата актуализации данных – 11.10.2015 г.

Читайте также

- Как взять ипотеку? Оформление ипотеки

- Агентство по ипотечному жилищному кредитованию намеревается создать Единый оператор социальных ипотечных программ

- Советы заемщику по кредитным картам

- Советы по выбору банковских карт. Какую банковскую карту выбрать?

- 6 советов о страховании кредита. Что нужно знать о страховании кредита банком?

Отзывы и комментарии

Ответить | Пожаловаться на комментарий

Юлия 23.10.2015 15:05

Много раз встречала в интернете объявления консультантов, которые за определенную плату изучают предложения банков в вашем городе. Анализирую проценты и риски. Если бы я оформляла сейчас ипотеку, то, наверное, обратилась к ним за помощью, потому что простому человеку очень сложно разобраться во всех этих процентах, все рассчитать и что-то выбрать.