Долги по кредитам: как узнать, погашение долга, взыскание долга по кредиту

1 июля 2015

Масштабное развитие кредитования и экономический кризис спровоцировали рост просроченной задолженности. Многие клиенты стали неплатежеспособными, а часть банков оказалась на грани банкротства. В статье мы расскажем, что предпринимают кредиторы для взыскания долгов, и как вести себя заемщику, оказавшемуся в сложной финансовой ситуации.

Как рассчитывается сумма долга по кредиту

Порядок начисления процентов, штрафов и пени по кредиту

оговаривается письменными договоренностями между банком и заемщиков. В общую

сумму задолженности включаются:

Порядок начисления процентов, штрафов и пени по кредиту

оговаривается письменными договоренностями между банком и заемщиков. В общую

сумму задолженности включаются: - основной долг по непогашенному платежу;

- «просроченные» проценты, начисленные за расчетный период;

- сумма неустойки, начисленная согласно условиям кредитного договора.

Обычно, за каждый день просрочки клиент обязан оплатить штраф в размере 0,3% - 1% суммы просроченного обязательства.

Пример расчета долга. Заемщик оформил краткосрочный кредит 50000 р. на 6 месяцев. Процентная ставка – 24% годовых, порядок погашения – аннуитетные платежи. Первые три платежа оплачены своевременно, четвертый платеж просрочен на 20 дней. Согласно договору размер неустойки составляет 1% от суммы просроченных обязательств.

Сумма неустойки на момент погашения долга составляет: (8926,29*1%)*20 = 1785,26 р. Всего к погашению: 8411,44+514,85+1785,26 = 10711,55 р.

Кто имеет право узнать долги по кредитам

Узнать размер задолженности по кредиту может заемщик, созаемщик или поручитель. Передавать информацию об обязательствах клиента банк может только с письменного разрешения самого заемщика.

В кредитном договоре предусмотрен пункт, в котором клиент соглашается на предоставление сведений по задолженности в Бюро кредитных историй.

Как узнать долги по кредиту через интернет

Для того, чтобы выяснить размер задолженности по кредиту, не обязательно идти в отделение банка. Всю необходимую информацию можно получить через интернет. Существует 3 способа выяснить сумму долга банкам по кредиту.

Способ 1 - через интернет-банкинг. Практически в каждом банке разработан удобный сервис для контроля над финансовыми операциями. Общие правила по работе с интернет-банком:

1. На официальном сайте банка пройти регистрацию. Для создания личного кабинета, обычно, требуется ввести следующие данные:

- мобильный телефон;

- адрес электронной почты;

- пароль для регистрации (поступает на телефон);

- номер банковской карты.

2. Войти в личный кабинет.

3. Выбрать пункт кредиты – задолженность по кредитам.

В разделе «Кредиты» содержатся все параметры оформленного займа: сумма, срок, процентная ставка. Здесь отображается график погашения, дата последующего платежа, наличие просроченной задолженности и размер начисленных штрафов.

Способ 2 – сделать запрос в Национальное бюро кредитных историй:

- Зайти на сайт НБКИ.

- Нажать на кнопку «Проверить кредитную историю».

- Выбрать подходящий бланк для физических или для юридических лиц.

- Распечатать форму, заполнить и подписать.

- Заверить подпись у нотариуса и отослать бланк в БКИ.

- Получить кредитный отчет на адрес, указанный в запросе.

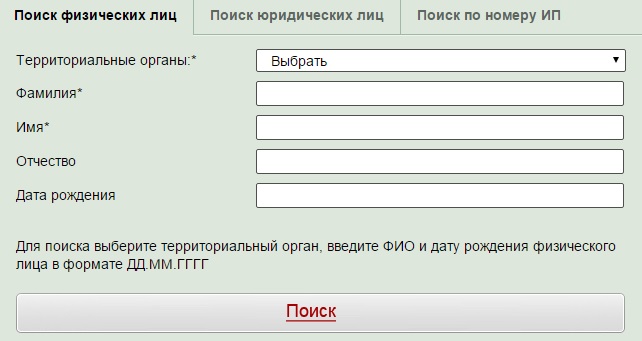

Способ 3 – через официальный сайт Федеральной службы судебных приставов:

1. Зайти на интернет-страницу ФССП.

2. Нажать на кнопку «Узнай о долгах».

3. На странице «Банк данных исполнительных производств» заполнить форму:

- выбрать территориальный орган;

- указать фамилию, имя, отчество и дату рождения.

4. Нажать на кнопку «Поиск».

Важно! Этот способ подходит тем заемщикам, чья задолженность уже передана в ФСПП. Сервис удобен для клиентов, которые планируют поездку за рубеж и хотят убедиться, что не имеют долгов по кредитам.

Порядок погашения основного долга по кредиту, штрафов и пени

Порядок списания денежных средств в счет погашения задолженности прописан в кредитном договоре. Если у клиента недостаточно денег для оплаты всей суммы задолженности, то средства будут списываться в такой поочередности:

- начисленные пени/штрафы;

- просроченные ежемесячные комиссии (если предусмотрены договором);

- неоплаченные проценты по кредиту;

- просроченная сумма основного долга.

При сложной ситуации у клиента, банк может пойти на встречу и поменять порядок погашения долгов по кредитам. Например, просрочка будет закрываться следующим образом: проценты, тело кредита, штрафы. При такой последовательности клиент сможет быстрее выйти из «долговой ямы» и сократить начисление пени.

Взыскание долгов

по кредиту: действия

банков

Большинство банков придерживаются определенного порядка при работе с «проблемными кредитами». Последовательность действий финансовой организации можно разбить на несколько основных этапов:

1. Досудебное урегулирование:

- оповещение клиента о возникновении просроченной задолженности в телефонном режиме;

- если заемщик идет на контакт, банк предлагает провести реструктуризацию кредита, оформить льготный период (кредитные каникулы) или изменить порядок погашения долга;

- выставление требования о досрочном погашении кредита (заказное письмо с уведомлением) в связи с невыполнением обязательств.

2. Подготовка документов для суда.

3. Подача иска в суд. Изучив поданные документы, орган государственной власти выносит решение относительно погашения долга по кредиту. Суд постановит обязать клиента выплатить банку причитающуюся сумму.

4. Если заемщик отказывается выполнить финансовые обязательства по кредиту, банк вправе подать заявление в ФССП для возбуждения исполнительного производства.

Важно! Банк может продать кредитный долг коллекторской компании, сотрудники которой используют более жесткие меры для погашения задолженности.

Судебные приставы: долги по кредиту. Меры воздействия на неплательщика

Судебные приставы: долги по кредиту. Меры воздействия на неплательщика

В течение трех дней с момента получения заявления от банка, судебные приставы выносят постановление о заведении исполнительного производства. Если по данному кредиту впервые возбуждено производство, то заемщику отводится срок погашения долга перед банком. При повторном заведении дела такой период не предусмотрен.

По истечении отведенного срока судебные приставы прибегают к дальнейшим методам воздействия на должника:

- Взыскание имущества заемщика: изъятие, арест.

- Удержание доходов неплательщика в счет погашения займа. В качестве доходов рассматривается: заработная плата, пособия, пенсия и другие начисления.

- Совершение юридических сделок от имени заемщика, которые способствуют возврату долга. Например, переоформление права собственности на движимое/недвижимое имущество.

- Выселение должника из его жилья, если это не противоречит законодательству.

Может ли банк забрать квартиру за долги по кредиту

Банк имеет право взыскать с неплательщика долг, посредством реализации его имущества. Все правовые действия осуществляют только судебные органы, а не служба безопасности финансовой организации.

В каких случаях банк не может претендовать на жилую площадь должника:

1. Несоразмерность требования:

- сумма задолженности перед банком составляет менее 5% от оценочной стоимости квартиры;

- срок просрочки составляет не более 3-х месяцев.

2. Квартира – единственное жилье неплательщика. В этой ситуации накладывается арест на имущество - заемщик не имеет право проводить никаких юридических действий с квартирой. Если эта недвижимость выступает предметом залога по ипотечному договору, то банк имеет право на ее взыскание и продажу.

3. Прописка в квартире несовершеннолетнего. При

выдаче ипотеки, многие банки минимизируют свои риски и вносят в договор пункт о

том, что заемщик не будет прописывать в квартиру малолетних детей.

3. Прописка в квартире несовершеннолетнего. При

выдаче ипотеки, многие банки минимизируют свои риски и вносят в договор пункт о

том, что заемщик не будет прописывать в квартиру малолетних детей.4. Истек исковой срок долга по кредиту. Согласно ГК РФ срок исковой давности по кредитным обязательствам составляет 3 года.

Важно! Отсчет периода исковой давности начинается с момента, когда банк выставил требование о досрочном взыскании задолженности. Если после этого заемщик выходил на контакт с сотрудниками банка, подписывал уведомления, появлялся на судебные разбирательства - срок исковой давности отсчитывается заново.

Долги по кредитам. Что делать заемщикам, чтобы урегулировать ситуацию

Если финансовое состояние заемщика ухудшилось и погашать кредит в полном объеме клиент не в состоянии, необходимо действовать следующим образом:

1. Заранее предупредить банк о сложившейся ситуации.

2. Предоставить документы, которые подтверждают снижение платежеспособности:

- копию трудовой книжки с отметкой об увольнении/переводе на другую должность;

- выписку о движении денежных средств на расчетном счету;

- справку из больницы / чеки об оплате медикаментов.

3. Постараться согласовать с банков возможность временной отсрочки платежей.

4.Написать заявление о реструктуризации долга по кредиту, в котором обязательно надо указать:

- ФИО;

- параметры кредита (сумма, срок, процентная ставка, номер кредитного договора);

- сколько платежей внесено;

- что послужило причиной возникновения просрочки;

- взнос по кредиту, который является оптимальным исходя из сегодняшней финансовой ситуации;

- возможность предоставить дополнительное обеспечение по кредиту (поручительство/имущество).

5. Получить решение компании по урегулированию просроченной задолженности.

6. Прийти в банк для ознакомления/подписания дополнений к действующему кредитному договору – изменение графика платежей.

7. Вносить платежи согласно новому графику.

8. Если банк не готов идти на уступки, можно перекредитоваться в другой финансовой организации - оформить заем на более долгий срок с меньшей суммой ежемесячного платежа.

В случае продажи кредитного долга коллекторной компании, следует обратиться за помощью к юристам. При общении с коллекторами вести себя надо спокойно, все разговоры желательно записывать на диктофон.

Советы

- При покупке автомобиля с пробегом существует

риск того, что машина находится в залоге у банка. Если автомобиль забрали за долги по кредиту

первого собственника, надо составить претензию к продавцу о возврате средств

и расторжении договора. К претензии следует

приложить копию документа об

изъятии авто. Если претензия не удовлетворена в течение 10 дней - необходимо подать

иск в суд о взыскании с продавца материальных и моральных убытков.

приложить копию документа об

изъятии авто. Если претензия не удовлетворена в течение 10 дней - необходимо подать

иск в суд о взыскании с продавца материальных и моральных убытков. - При возникновении просроченной задолженности по кредиту, клиенту важно участвовать в реализации залогового имущества. После конфискации банк выставляет на продажу автомобили и квартиры по цене меньше рыночной, так как заинтересован в быстром закрытии «проблемного» кредита. Доля просроченных кредитов плохо влияет на рейтинг финансовой организации.

- Для оперативного отслеживания возникновения долгов перед банком активируйте услугу SMS-оповещения. Сервис платный и разработан не во всех кредитных организациях.

Отзывы и комментарии