10 советов как подать онлайн заявку на ипотеку

21 мая 2015

Ипотека – один из наиболее востребованных кредитных продуктов. Оформление ссуды на жилье – длительное мероприятие, требующие от заемщика немало сил и времени. Для тех клиентов, которые хотят упростить и ускорить процесс получение кредита, многие банки разработали новую услугу – подача онлайн заявки на ипотеку.

Совет №1. Стоит ли оформлять онлайн заявку на ипотеку

Онлайн заявка на ипотеку – это анкета в электронном виде, которую потенциальный заемщик заполняет и отправляет на рассмотрение в банк через интернет.

Онлайн заявка имеет некоторые преимущества перед бланком, оформленным в офисе кредитного учреждения:

- Возможность заполнения анкеты в любое удобное время. Клиенту не надо подстраиваться под режим работы банка.

- Отсутствие очередей к кредитным специалистам.

- Сотрудник банк оповещает клиента о принятом решении и назначает встречу на конкретное время. Этого периода обычно достаточно для сбора недостающих документов.

К недостаткам онлайн заявки можно отнести:

- Сложно самостоятельно проконтролировать правильность заполнения анкеты. Специалист банка при оформлении заявки в офисе объясняет, какая информация должна отображаться в заявлении.

- При личной консультации банковский сотрудник предварительно оценивает шансы заемщика на получение ипотеки и подбирает для него оптимальный кредитный продукт.

- В онлайн-режиме сложно рассчитать полную стоимость займа (расходы на оформление страховки, комиссия за выдачу/оформление кредита).

Перечисленные минусы достаточно условны, так как все спорные вопросы заемщик может выяснить в телефонном режиме. Поэтому подача заявки на ипотеку через интернет вполне оправдана и целесообразна.

Совет №2. В каких банках можно оформить ипотеку онлайн

Сегодня многие банки дают возможность подать заявку на получение ипотечной ссуды через интернет. Этот сервис интересен как для новых заемщиков, так и для постоянных клиентов финансовых организаций. Услуга оформления онлайн-заявки доступна во многих банках России.

Сбербанк – подача заявки и предварительное согласование кредитных условий в режиме онлайн.

Газпромбанк предлагает два варианта решения ипотечного вопроса через интернет:

- подача «Экспресс-анкеты» – отображается краткая информация. Дальнейшие действия консультант банк сообщает по телефону;

- оформление «Полной анкеты» и приложение пакета документов в отсканированном виде.

Оформить заявку или заказать консультацию получится и в банке УралСиб. Для этого надо иметь учетную запись на официальном сайте финансовой организации.

ВТБ24 рассматривает онлайн-заявки только от участников зарплатных проектов банка. Кроме того, существуют дополнительные особенности оформления онлайн-ипотеки:

- максимальная сумма кредита – 5 млн р.;

- размер первоначального взноса – минимум 10% стоимости жилья;

- принятие решения за 1 рабочий день;

- срок действия утвержденной заявки – 2 месяца.

Развернутая форма онлайн заявки на ипотеку предусмотрена в АК Барс Банке. На оформление ссуды через интернет могут рассчитывать все заемщики, независимо от наличия зарплатной карты банка. В ЮниКредит Банке и РайфайзенБанке в режиме онлайн можно отправить заявление на предварительную консультацию по ипотечному кредиту.

В Россельхозбанке, Альфа-банке, Банке Москвы, Промсвязьбанке, Росбанке и Московском Кредитном Банке подается анкета на ипотеку через интернет. Уточнение вопросов по финансовому состоянию заемщика/созаемщика, объекту недвижимости происходит в телефонном режиме.

В Банке Санкт-Петербург не предусмотрена услуга оформление жилищного займа онлайн. Здесь можно только подать заявку на предварительный расчет ипотеки. Банк Россия пока не разработал сервис подачи ипотечных онлайн заявок. Заемщик имеет возможность ознакомиться на сайте банка с анкетой, которую надо будет заполнить в офисе финансовой организации.

Совет №3. Каким требованиям должен соответствовать заемщик для оформления ипотеки онлайн

Условия оформления ипотеки через интернет в разных банках отличаются. Однако существует ряд требований, которые выдвигают кредиторы перед своими заемщиками:

- Гражданство РФ.

- Наличие постоянной/временной регистрации.

- Возраст заемщика – от 21-го года (некоторые банки согласны оформить ипотеку, если клиент достиг 18-летнего возраста).

- На момент окончания кредитного договора заемщик должен быть не старше 55-60 лет.

- Документальное подтверждение доходов клиента.

- Хорошая кредитная история клиента.

- Наличие платежеспособного поручителя/созаемщика.

Совет! Если заемщик готов самостоятельно оплатить более 50% первоначального взноса, то он может получить ипотеку без дополнительного обеспечения (поручительства). Этот момент обсуждается со специалистом банка в телефонном режиме, после рассмотрения кредитной заявки.

Совет №4. Где можно подать заявку на ипотеку онлайн

Отправить онлайн заявку на получение ипотеки можно с официального сайта финансового учреждения. Соответствующая кнопка обычно находится в разделе «Частным лицам» – «Кредиты» – «Ипотечное кредитование».

В Сбербанке и ВТБ 24 опция «Подать заявку онлайн» расположена на страницах каждого ипотечного продукта. В Альфа-банке подать заявку можно через программу «Ипотечный калькулятор».

Клиенты Уралсиб Банка и Сбербанка могут заполнить «кредитную» анкету в личном электронном кабинете (Сбербанк-онлайн и Уралсиб интернет-банк соответственно).

Совет №5. Онлайн заявка на ипотеку: какие данные вводить заемщику

Как правило, потенциальный заемщик должен ввести следующие данные:

- Личная информация:

- ФИО;

- реквизиты документа, подтверждающие личность клиента;

- контакты: телефон, адрес регистрации, электронная почта;

- семейное положение/наличие детей.

2. Информация об источнике получения доходов:

- место работы/наличие предпринимательской деятельности;

- занимаемая должность и трудовой стаж;

- официально подтвержденные доходы (в некоторых банках при расчете ипотеки могут учесть неофициальные доходы заемщика);

- наличие зарплатной карты от банка кредитора;

- совокупный доход семьи.

3. Сведения об имуществе:

- недвижимость;

- транспортные средства;

- депозиты.

4. Информация о расходах семьи:

- текущие обязательства перед другими банками;

- расходы на обучение/оплату алиментов.

5. Параметры запрашиваемого кредита:

- сумма ипотеки;

- первоначальный взнос;

- стоимость недвижимости;

- срок погашения займа.

Совет! При заполнении анкеты надо предоставить максимально полную и достоверную информацию о себе, своих доходах и имеющемся имуществе. Благонадежность и платежеспособность заемщика сотрудник банка будет оценивать из данных кредитной заявки.

Совет №6. Как заемщик и созаемщик могут подтвердить свои доходы

При подаче заявки особо серьезно надо отнестись к пункту о доходах, поскольку именно финансовое состояние заемщика играет решающую роль в определении суммы и срока ипотеки.

Основные способы подтверждения доходов потенциального заемщика:

- Справка по Форме 2-НДФЛ. Такой вариант подходит тем, кто имеет одну основную работу с официальной заработной платой. Расчетный период формы – 6 месяцев/1 год (зависит от требований банка). Если заемщик получает заработную плату на «пластик» банка-кредитора, то в заявке достаточно указать реквизиты карты.

- Справка по Форме 3-НДФЛ. Этот документ предоставляют нотариусы и адвокаты, ведущие частную практику.

- Справка о доходах в свободной форме. Документ выдается бухгалтерией предприятия с обязательной визой руководителя. Надо отметить, что далеко не все банки готовы учитывать неподтвержденные доходы, и не все руководители согласны подписать «произвольный» документ.

- Копия декларации о доходах с подписью налогового инспектора.

- Договор о сдаче в аренду недвижимости или автотранспорта, который находится в собственности заемщика.

- Депозитный договор, где указана сумма ежемесячных выплат процентов по сбережениям клиента.

- Косвенное подтверждение доходов: наличие ценных бумаг и дорогостоящего имущества.

Совет! Некоторые банки при отсутствии официально подтвержденного дохода согласны выдать ипотеку, но при условии увеличения процентной ставки по кредиту на 1-3 пункта. В качестве гарантий расчета по обязательствам клиент может предложить банку дополнительное обеспечение, желательно – недвижимость или автотранспорт.

Совет №7. На что следует обратить внимание при выборе ипотечного продукта

Для того, чтобы принять верное решение и выбрать оптимальную ипотечную программу, надо сопоставить условия разных банков. В первую очередь заемщики обращают внимание на такие параметры кредитного продукта:

- Размер первоначального взноса. Клиентам, которые готовы самостоятельно оплатить 50% и более стоимости покупаемого жилья, лучше выбирать специальные программы с льготной процентной ставкой. Если у заемщика нет денег, или размер собственных инвестиций менее 20%, то можно оформить ипотеку с дополнительным обеспечением. Это может быть другая недвижимость, автотранспорт или поручительство платежеспособного созаемщика.

- Процентная ставка. Расчетные ставки по ипотекам во многих банках схожи. Однако некоторые финансовые организации готовы идти на уступки «льготным» категориям заемщиков и снижать проценты по кредиту на 2-3 пункта.

- График погашения. Этот параметр особенно важен для предпринимателей с сезонным бизнесом. Заранее надо узнать, предоставляет ли банк «кредитные каникулы», и как данная услуга повлияет на стоимость ипотеки.

- Сопутствующие расходы по ипотечному займу. Небольшая ставка по кредиту может «компенсироваться» комплексным страхованием, комиссией за выдачу/оформление ссуды, ежемесячными платежами за обслуживание ипотеки.

Совет №8. Как выбрать оптимальные условия кредита: расчет ипотеки

Перед отправкой кредитной заявки на утверждение желательно адекватно оценить свои возможности и рассчитать ипотеку онлайн. Для этого можно воспользоваться программой «Ипотечный калькулятор». Расчетный сервис есть на официальном сайте каждого из банков, который занимается выдачей жилищный займов.

Для вычислений понадобится ввести следующие данные:

- полная стоимость покупаемой недвижимости;

- сумма первоначального взноса (собственные деньги заемщика);

- желаемый размер кредита;

- предпочтительный период погашения ипотеки;

- процентная ставка;

- способ погашения (аннуитетные/дифференцированные платежи).

После ввода всей информации достаточно нажать на кнопку «Рассчитать» и подвести итог.

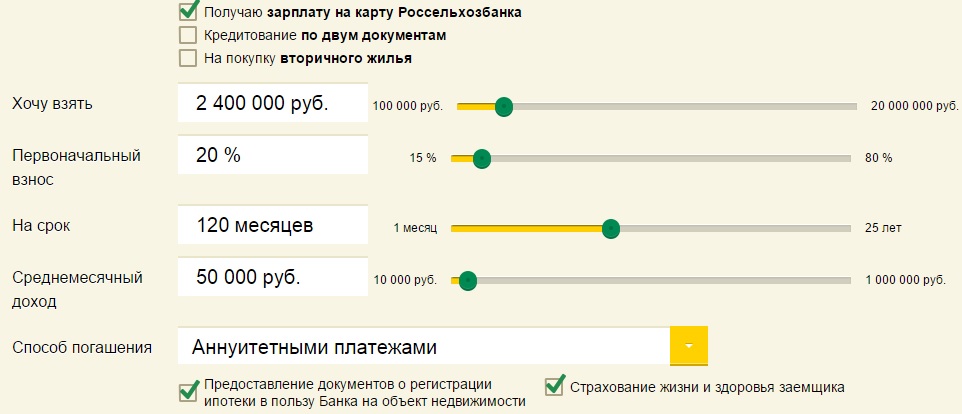

Пример расчета ипотеки. Заемщик хочет приобрести квартиру на вторичном рынке стоимостью 3000000 млн р., накопленная сумма на первоначальный взнос – 600000 р. (20%). Ежемесячный официальный доход – 50 000 рублей. Клиент получает зарплату на карту Россельхозбанка, и планирует оформить ипотеку именно в этой финансовой организации. Ориентировочный срок погашения займа – 10 лет.

Порядок расчета:

- Зайти на сайт Россельхозбанка.

- В разделе «Частным лицам» – «Кредиты» выбрать подходящую программу ипотеки. В данном случае: «Ипотечное жилищное кредитование».

- На странице с условиями ипотеки будет форма для расчета. Ввести параметры ипотеки:

- выбрать пункт «получаю зарплату на карту Россельхозбанка»;

- сумма кредита – 2400000 р. (недостающая стоимость жилья);

- первоначальный взнос – 20% (600000 от 3000000);

- срок – 120 месяцев;

- ежемесячный доход – 50000 р.;

- способ погашения – аннуитетный.

4. Указать согласие на комплексное страхование и предоставление документов о регистрации ипотеки в пользу банка.

5. Оценить полученные результаты.

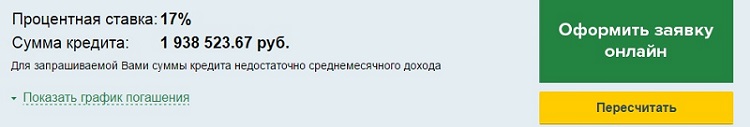

По итогам можно сделать вывод: при введенных параметрах сумма к получению составит 1 938 523 р. Если заемщик не согласен на покупку более доступного жилья (не дороже 2538000 р.), то можно увеличить срок погашения до 20 лет и пересчитать.

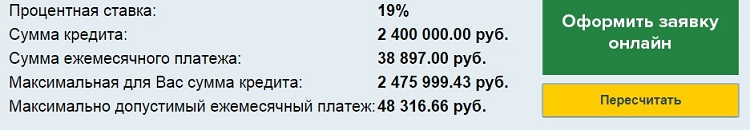

Результаты вычислений показывают, что заемщик сможет оформить запрашиваемую ипотеку (2400000 р.) на срок 20 лет под 19% годовых. Расчетная ставка увеличилась на два пункта из-за расширения периода погашения (риски для банка возросли). В этом случае размер ежемесячного платежа составит почти 39000 р.

Совет №9. Какой способ погашения ипотечного кредита приемлем для заемщика

Существует два варианта расчета графика погашения кредита: аннуитетный и дифференцированный.

При аннуитетном способе плательщик выплачивает общую сумму задолженности (тело кредита + проценты) ежемесячно равными частями. В этом случае «нагрузка» на клиента меньше, но общая переплата по ипотеке больше.

Дифференцированное погашение – основной долг распределяется равными частями, а проценты с каждым месяцам уменьшаются. С точки зрения экономии, такой способ более выгоден для заемщика. Однако клиенту, особенно в первое время, может быть сложно вносить платежи.

Выбирая тот или иной способ погашения, нужно рассчитать ипотеку и оценить результат каждого из вариантов.

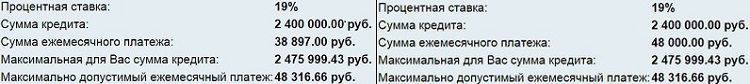

Разницу в погашениях можно увидеть из расчетов, используя параметры предыдущего примера (сумма займа – 24000000 р., первоначальный взнос – 20%, срок 240 месяцев, доход – 50000 р.). После ввода данных и выбора поочередно разных способов погашения можно подвести итог.

Видно, что сумма ежемесячных платежей при аннуитетном погашении (38897 р.) более приемлема для клиента, чем при дифференцированном (48000 р.).

Совет! Выбирая способ погашения, важно правильно оценить собственные возможности. Более выгодный (с точки зрения экономии на процентах) дифференцированный график может оказать непосильным для заемщика, и привести к возникновению просрочек. Лучше перестраховаться: выбрать более удобный и «лояльный» аннуитетный способ расчета, а по возможности – закрыть кредит досрочно.

Совет №10. Как повысить шансы на одобрение онлайн заявки на ипотеку

- Онлайн заявку лучше подавать одновременно в несколько банков. После получения ответов можно будет оценить предложенные варианты и выбрать оптимальный.

- Одновременно с подачей заявки желательно отослать в банк отсканированные документы, необходимые для оформления ипотеки. Эту процедуру всё равно придется выполнять после одобрения заявки.

- Важно иметь положительную кредитную историю. На этот критерий банковские сотрудники обращают внимание в первую очередь. Даже если заемщик платежеспособен, но имел проблемы с погашением предыдущих кредитов – шансы на получение ипотеки резко снижаются. Для того чтоб «спасти» ситуацию, к заявке можно приложить оправдательные документы (справки из больницы, документы, подтверждающие смену работы/вынужденные крупные растраты).

Отзывы и комментарии