Договор ипотечного страхования. Как заключается. Образец договора ипотечного страхования

23 дек. 2014

Формально страхование ипотечной ответственности возникло в России в декабре 2004-го, примерно 10 лет назад. Однако на практике оно полноценно заработало лишь в этом году, когда кредитные риски взяли на себя страховщики. Располагая соответствующими гарантиями, банки теперь могут снизить процентные ставки по кредитам, смягчив в то же время требования по размеру первоначального взноса.

В итоге введение действенной процедуры ипотечного страхования стоимость кредита уменьшает и делает его гораздо более доступным. Иными словами, плата заемщика за страховку не будет обременительной, так как она приблизительно равняется экономии на разнице ставок по процентам за 2,5–3 года.

Обязательно ли заключать договор ипотечного страхования

Сумма ипотечного кредита почти всегда довольно значительна, и отдавать ее приходится в среднем от 10 до 30 лет. Однако за такой срок может случиться все что угодно, и даже у образцового заемщика могут появиться непредвиденные сложности, связанные с выплатой взятого кредита. К примеру, изменяются:

- банковская политика кредитования;

- доходы заемщика, состав его семьи;

- система налогообложения;

- стоимость жилья;

- покупательная способность денег и т. д.

В этой связи возникают определенные риски как у банка, выдавшего кредит, так и у самого человека, этот кредит берущего. Минимизировать их и призван договор ипотечного страхования.

Схема ипотеки со страхованием, безусловно, понравится тем, чье финансовое положение неустойчиво и требует поддержки со стороны. От подобных клиентов, заключивших в нынешнем году договор ипотечного страхования, отзывы самые положительные. Кроме того, теперь кредит смогут получить даже заемщики с неважной кредитной историей. Правда, на особых условиях лизинга жилья: пока заемщик не выплатит полную сумму кредита, его недвижимость будет находиться в собственности лизингодателя.

У нового закона есть сильные и слабые стороны. Минус: страховщик выплатит страховую сумму лишь после продажи банком недвижимости заемщика (в погашение долга). Важный плюс получил заемщик: нет разницы, будет ли достаточно страховой суммы для погашения оставшейся кредитной задолженности, банку он не будет должен абсолютно ничего.

При этом страхование с нынешнего года стало обязательным, без него кредит вам просто не дадут.

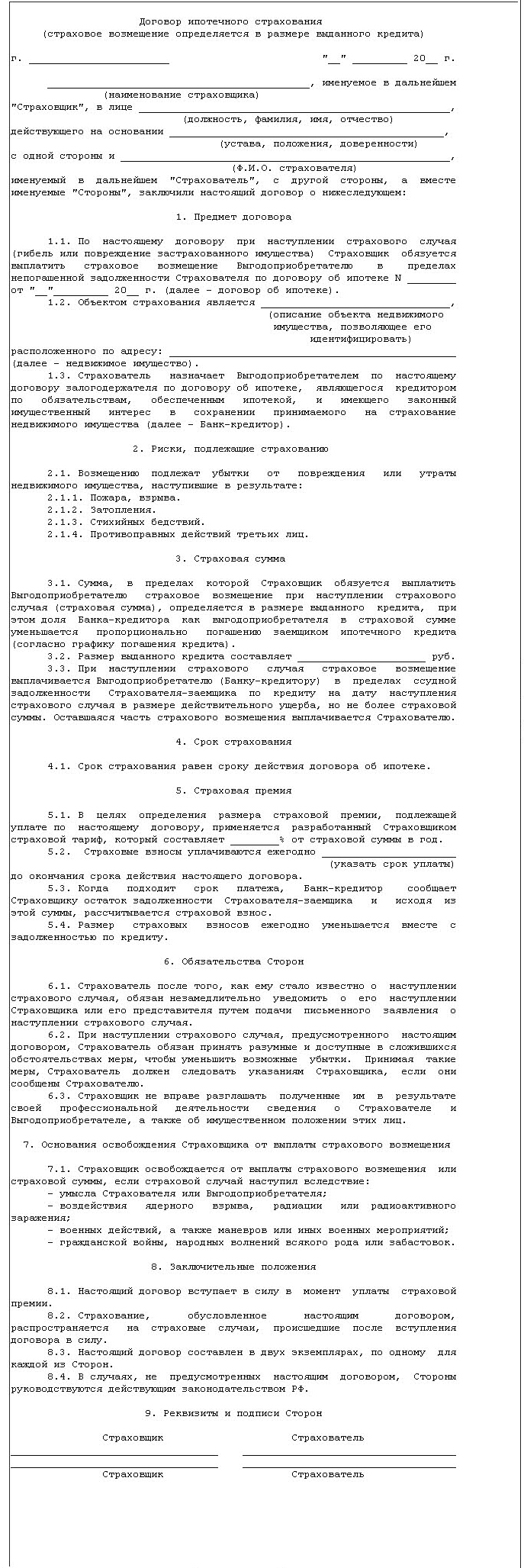

Образец и содержание договора ипотечного страхования

Договор заключают между собой страховщик и заемщик с целью

гарантирования возврата кредита и минимизации рисков.

Договор заключают между собой страховщик и заемщик с целью

гарантирования возврата кредита и минимизации рисков.Если наступит страховое событие, страховщик берет на себя обязательство выплатить оговоренную сумму — так называемое страховое возмещение. Идет эта сумма на погашение задолженности человека, взявшего в банке ипотеку.

Сам же заемщик при заключении такого договора также выплачивает страховую премию, за обеспечение покрытия рисков, которые могут возникнуть. Это своего рода плата за страховку вашего кредита.

Страховые случаи (риски)

Разделяются на три основные группы:

- Страхование жизни и здоровья получателя кредита (на время действия договора ипотечного кредитования):

- на случай смерти;

- если заемщик станет инвалидом I или II группы;

- при возникновении временной нетрудоспособности.

2. Страхование угрозы потери недвижимости или ее повреждения от:

- пожара;

- стихийных бедствий;

- взрыва бытового газа, парового котла, других бытовых устройств,

- повреждения недвижимости из-за аварий в канализационной/водопроводной/отопительной системе,

- падения летательного аппарата либо его фрагментов,

- выявленных дефектов в конструкции строения, о которых заемщику при заключении договора не было известно,

- наезда на здание транспортных средств, не являющихся собственностью заемщика или членов его семьи,

- оседания грунтов, выхода почвенных вод,

- противозаконных действий сторонних лиц, повредивших или уничтоживших ваш дом или квартиру.

3. Титульное страхование потери недвижимости вследствие ограничения или полного прекращения права собственности. Это обеспечение юридической «чистоты» документов на недвижимость, иначе говоря, оно страхует собственника от событий, имевшихся в прошлом. Например, ваше право собственности можно будет оспорить, если в купленной квартире был прописан инвалид, который не давал согласия на ее продажу.

Объекты страхования

По договору страхования ипотечного кредитования, это могут быть:

- жизнь и/или здоровье (личное страхование);

- вероятность повреждения/утраты недвижимости. Это касается неисправности и дефектов (стен или перегородок, перекрытий, окон, дверей, электропроводки, сантехники и трубопроводов) или же потерей имущества, принадлежащего заемщику по договору купли-продажи. Его оформляют соответствующим образом в федеральной службе гос.регистрации прав и сделок с недвижимостью (имущественное страхование);

- право собственности на жилье, которое приобретается (титульное страхование).

Понятия «страховая сумма»и «страховая премия»

Страховая сумма — это возможная выплата кредитору, если страховой случай, указанный в договоре, наступит. Согласно «Закону об ипотеке», величина страховки составляет 10–50% от суммы кредита. Она определяется кредитором и разнится в зависимости от того, как обстоят дела на рынке недвижимости и каков первоначальный взнос. Если он велик, а ситуация на рынке благоприятная, банк требует небольшую страховую сумму, в противном случае — ее размер возрастает.

Страховая премия (взнос) — это выплата, осуществляемая заемщиком по договору ипотечного страхования. Она производится ежегодно в соответствии с выставляемыми страховщиком счетами, в оговоренный срок, либо единовременно при заключении договора.

Срок действия страхового договора

Чаще всего он заключается на период действия подписанного кредитного договора (КД). Вступает в силу сразу же после подписания всеми участниками сделки.

Что такое комплексное ипотечное страхование? Особенности договора

Этот вид страхования — наиболее надежная защита

в случае наступления любого из описанных страховых событий. Оно

предусматривает выплату банку-кредитору страхового

возмещения за понесенный ущерб в ситуации наступления одного из указанных страховых случаев (однако не более оговоренной

страховой суммы).

Этот вид страхования — наиболее надежная защита

в случае наступления любого из описанных страховых событий. Оно

предусматривает выплату банку-кредитору страхового

возмещения за понесенный ущерб в ситуации наступления одного из указанных страховых случаев (однако не более оговоренной

страховой суммы).Ежегодная страховая премия, которую вам нужно платить по комплексному договору, составит около 1% от общей страховки. На итоговую сумму влияют такие факторы:

- сколько действует страховой договор;

- каков возраст заемщика и его общее здоровье;

- в каком состоянии находится приобретаемое жилье;

- количество предыдущих сделок с недвижимостью.

Бывает так, что случай, предусмотренный страховкой, наступил, а возмещение оказалось больше суммы не исполненных вами обязательств перед банком, выдавшим кредит. В этой ситуации оставшаяся часть денег будет выплачена лично вам.

Обратите внимание, что при комплексном страховании ипотеки вы получаете:

- гарантии возврата банку-кредитору вложенных в жилье денег;

- страховую оценку дома или квартиры по рыночным ценам;

- бесплатную экспертизу предыдущих сделок с покупаемым жильем;

- прочие бонусы.

Как заключается договор ипотечного страхования

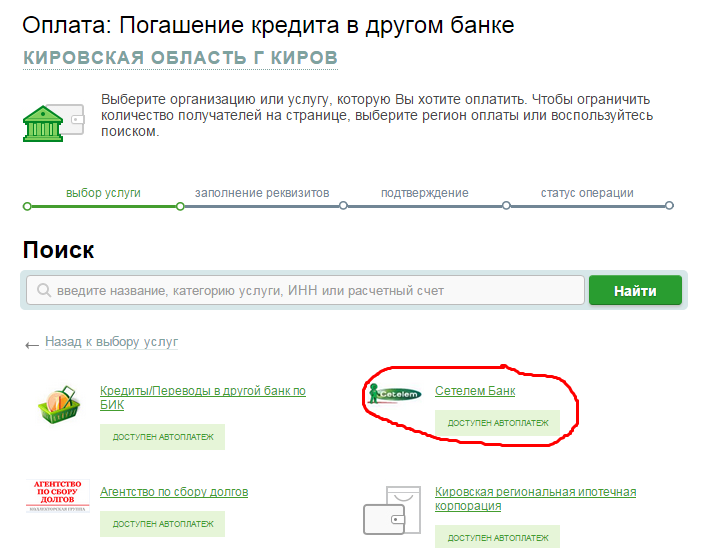

Прежде всего следует правильно выбрать страховую компанию. В некоторых случаях сам банк-кредитор предоставляет перечень таких фирм, вы имеете возможность выбирать лишь из этого списка. В иной ситуации вы сами должны убедиться в солидном стаже и опыте компании-страховщика. Хорошо, если он сотрудничает с надежными партнерами, предпочтительно — западными, по перестрахованию.

Предпочтительно, чтобы подписание договора страхования ипотечного кредита с оплатой первой суммы было оформлено одновременно со сделкой по покупке недвижимости. Обратите внимание и на оперативность, с которой страховщик решает, что соглашение об ипотечном страховании становится действующим. Для подобной проверки солидным компаниям с момента подачи заявления достаточно лишь одного дня.

Следующий этап — правильное оформление заявления. Бланк такого заявления вы берете в выбранной страховой компании, здесь же можете узнать, как его правильно заполнить.

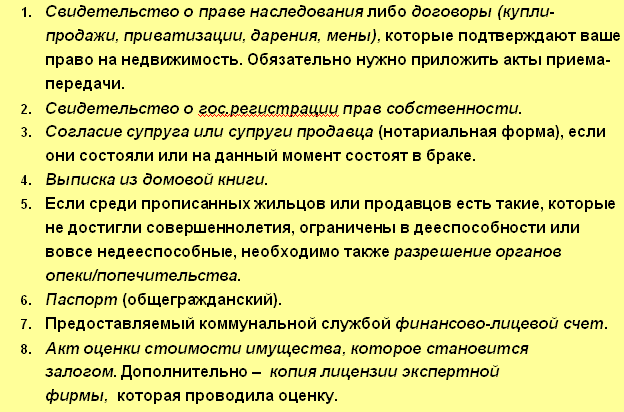

Далее подаете страховщику необходимый перечень документов (см.табл.)

Также страховая компания может запросить у вас:

- разрешительные документы на перепланировку, если таковая ранее проводилась;

- справки из наркологического или психоневрологического диспансеров;

- риелторское заключение о юридической «чистоте» покупаемого недвижимого имущества.

В некоторых страховых компаниях вас могут попросить пройти медицинское обследование и предоставить соответствующую справку.

Когда все документы оформлены, собраны и предоставлены

страховщику, тот устраивает предстраховую экспертизу, на основе которой

формируется ваш окончательный индивидуальный тариф. Если все в порядке, то

заемщика и банк информируют об этом, и последний утверждает решение по

кредитованию.

Когда все документы оформлены, собраны и предоставлены

страховщику, тот устраивает предстраховую экспертизу, на основе которой

формируется ваш окончательный индивидуальный тариф. Если все в порядке, то

заемщика и банк информируют об этом, и последний утверждает решение по

кредитованию.

Далее - подписание договора со страховой компанией. Это делается либо в офисе страховщика, либо прямо в банке, при получении ипотеки. Чтобы заключить договор страхования, вы должны представить:

- дату и номер КД;

- срок погашения ипотечного кредита;

- график погашения задолженности по кредиту.

Всё это может предоставить и банк, переслав страховщику ксерокопию КД.

Останется оплатить страховой взнос (это делается в офисе страховщика или в банке). Оформив и зафиксировав в регистрационной палате ипотечную сделку, вы предоставляете страховой компании копии полученных документов. Их перечень зачастую указывается в договоре о страховке. Чаще всего это:

- Договор кредитования;

- Договор ипотеки и купли/продажи;

- Свидетельство о вашем праве собственника на недвижимость.

Иногда получение этих документов берет на себя страховщик, самостоятельно запрашивая их в банке или у риелтора.

В итоге, нетрудно видеть, что вся процедура получения ипотечного кредита заключается в оформлении:

- необходимых страховых бумаг;

- банковской и кредитной документации;

- договора купли / продажи и (или) ипотеки недвижимости.

Советы

- Тщательно проверяйте все оформляемые документы, не подписывайте ничего, предварительно не прочитав и не вникнув в каждый из пунктов. Если потребуется, обратитесь за рекомендациями к опытному юристу. Особое внимание уделите документам, касающимся прав на недвижимость.

- Выбирайте для оформления договора страховки по ипотеке только надежную, солидную страховую компанию. Это придаст вам уверенности в будущем.

Читайте также

- ПриватБанк и UBANK заключили договор о партнерстве

- Банк Хоум Кредит предлагает услугу страхования жилого дома и имущества в нем

- Рефинансирование ипотечного кредита в Сбербанке. Как удешевить ипотеку?

- Как правильно закрыть кредитный договор? Справка о закрытии кредита

- Выбран глава "Московского Ипотечного Агентства"

Отзывы и комментарии