Кредитные карты 2015. 10 лучших предложений

26 марта 2015

Вы решили использовать денежные средства банка в кредит. Кредитная карта предусматривает лимит, размер которого устанавливается банком в зависимости от платежеспособности потребителя.

В обзоре представлены кредитные карты с наиболее выгодными на сегодня процентными ставками, предлагаемые банковскими учреждениями РФ*.

Выгодные кредитные карты банков РФ

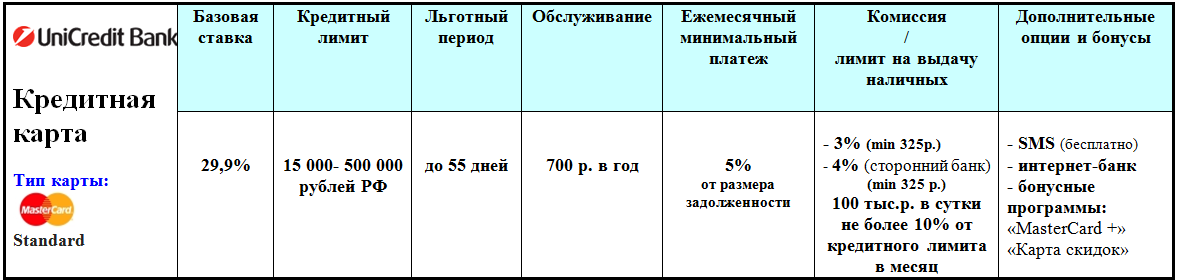

Рейтинг банковских предложений составлен по классическим кредитным картам (категорий Classic/Standard) предусматривающим использование только кредитных средств и рассчитанных на обычного потребителя. Ключевым параметром при выборе кредитной карты является процентная ставка за пользование деньгами банка.

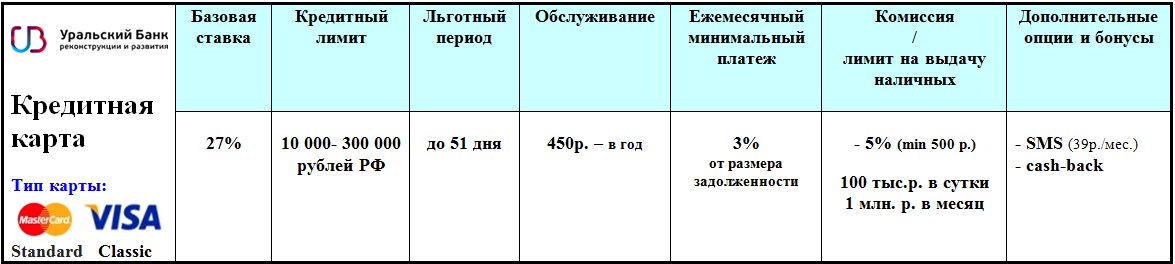

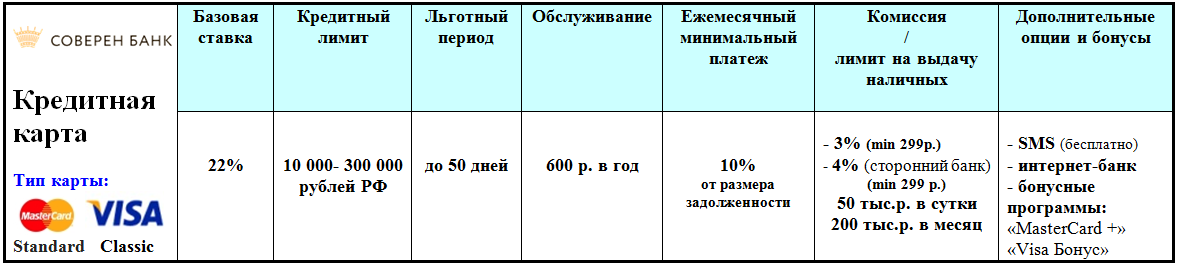

10

Продукт рассчитан для физических лиц:

- возрастом: 21-57 лет (для женщин максимальный предел – 52 года);

- со стажем более 3 месяцев на нынешней работе (общий – от года). Обязательно расположение работодателя потребителя и банка в одном регионе;

- с подтвержденным постоянным доходом: от 20 тыс. р. (Москва, Санкт-Петербург) или от 12 тыс. р. (для регионов).

На сайте учреждения предлагается оформить кредитную карту онлайн.

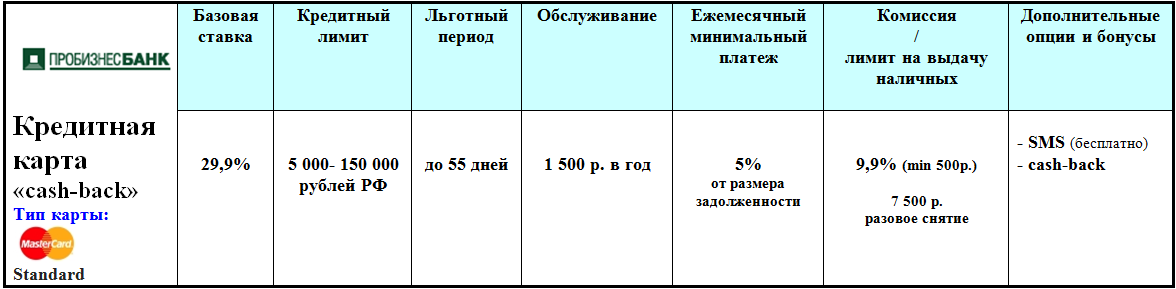

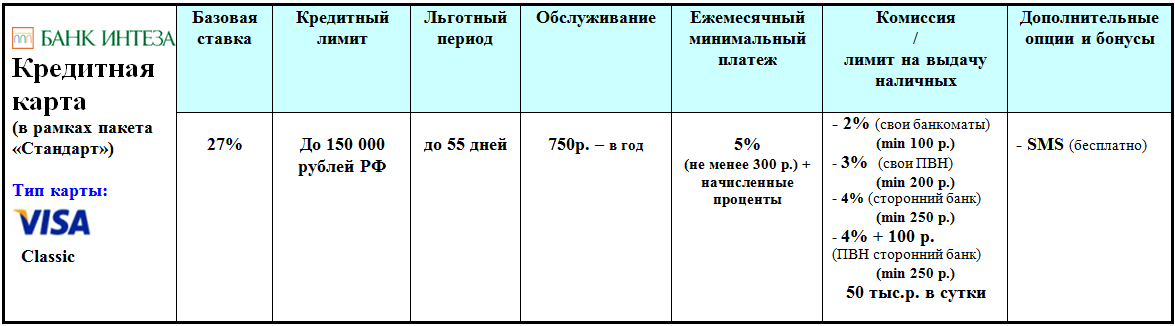

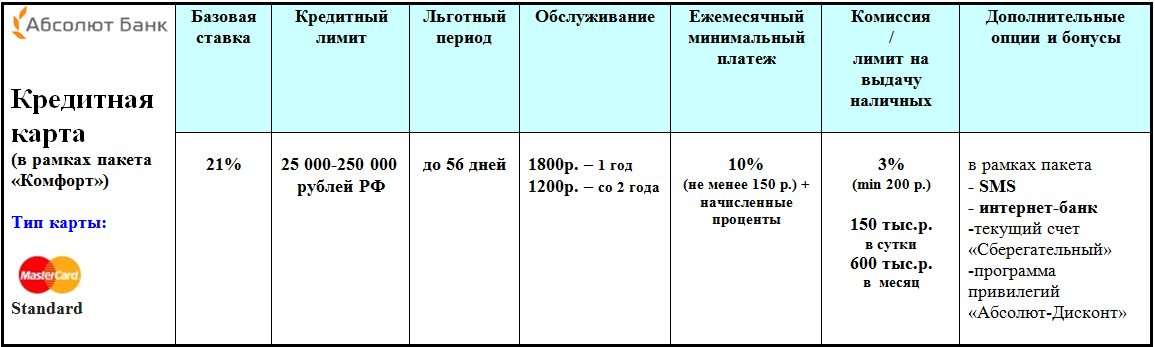

9

Карточка рассчитана на потребителя:

- в возрасте: 23-80 лет;

- имеющего более 6 месяцев трудового стажа на нынешнем рабочем месте;

- с постоянной регистрацией в регионе присутствия банковского учреждения.

Оставленная на интернет-ресурсе банка заявка на кредитную карту позволяет в короткие сроки узнать предварительное решение относительно возможности оформления кредитки.

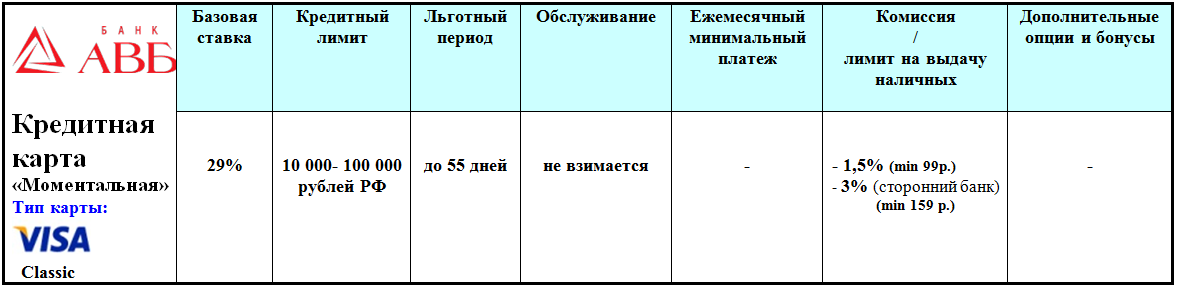

8

Ограничения к потребителю:

- возрастные: 23-65 лет;

- трудовые: общий стаж не менее 1 года (на последнем месте – более 6 месяцев).

Погашение процентов осуществляется каждый месяц (с 1 по 25 число) в размере не менее 2,5% от суммы лимита (но не более суммы задолженности).

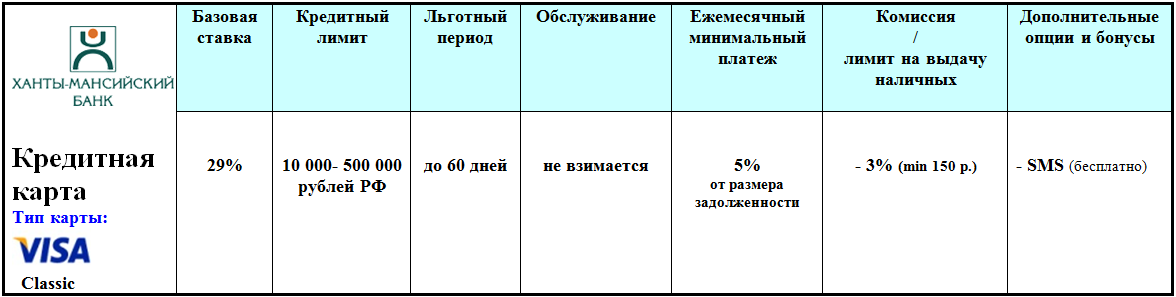

7

Рассчитана карта на лиц:

- в возрасте: 18-65 лет;

- имеющих действующие трудовые отношения более 6 месяцев;

- с постоянной или временной регистрацией (более 6 мес.) в регионе присутствия банковского учреждения.

Подача заявки на кредитные карты в онлайн-режиме возможна на интернет-ресурсе банка.

6

Ограничения к потребителю:

- возраст: от 21 до 75 лет;

- стаж: от 3 месяцев на нынешней работе (обязательно наличие стационарного телефона у работодателя);

Банком предоставлена возможность оформить кредитные карты по паспорту (без подтверждения дохода). В таком случае ставка по карте составит 35% годовых.

5

Ограничения для потребителя:

- возрастные: 23-58 лет (для женщин верхняя граница – 53 года);

- трудовые: не менее года общего стажа и наличие действующих трудовых отношений срок, которых истекает не ранее чем через год (обязательно наличие стационарного телефона у работодателя);

- финансовые: постоянный доход от 35 тыс. р. (Москва, Санкт-Петербург) или от 20 тыс. р. (регионы).

Банком предоставлена возможность оформить кредитную карту онлайн.

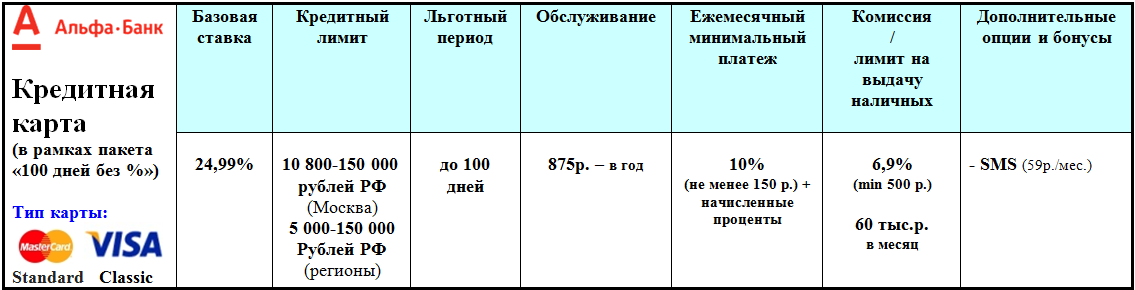

4

Кредитная карта Альфа-Банка предлагается потребителям, соответствующим параметрам:

- возрастные: от 21 года;

- трудовые: стаж от 3 месяцев (на нынешнем месте работы); клиент не является ИП, не ведет частную адвокатскую деятельность, не является нотариусом;

- финансовые: постоянный доход от 9 тыс. р.

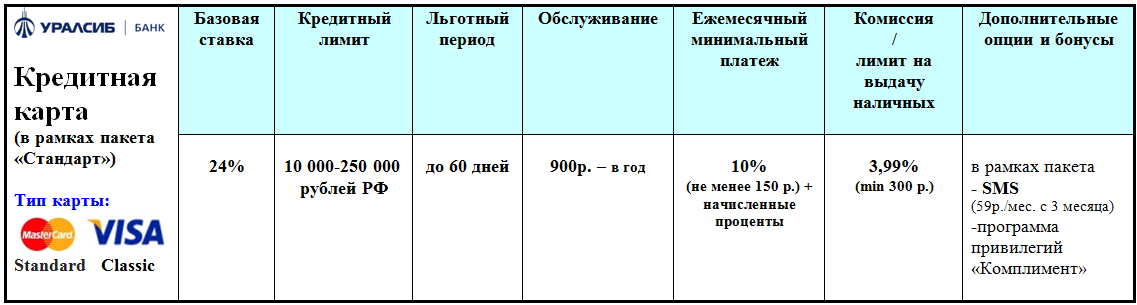

3

Продукт рассчитан на лиц:

- в возрасте: 23-60 лет;

- имеющим не менее 3 месяцев стажа на нынешней работе;

- с регистрацией (постоянная/временная) более 6 месяцев в регионе нахождения банка;

Возможность оформить кредитную карту со ставкой 24% предоставлена при условии подтверждения клиентом своих доходов. Без подтверждения – ставка в размере 27% годовых.

2.

Требования к заемщику:

- возрастные: 23-60 лет;

- трудовые: более 6 месяцев на нынешнем месте работы (общий стаж – не менее года);

При оформлении анкеты-заявки онлайн кредитные карты банка могут быть бесплатно доставлены по месту проживания клиента.

1

Продукт рассчитан для физических лиц:

- в возрасте 23-60 лет (55 для женщин);

- со стажем работы более 3 месяцев на нынешнем месте (при наличии общего стажа от года);

- имеющих средний ежемесячный доход более 20 тыс.р. (в течении последнего полугодия).

Поданная потребителем онлайн заявка на кредитную карту выражает его согласие на автоматическое подключение карты к пакету услуг банка «Комфорт».

Ставки и условия представленных кредитных карт указаны для центральных представительств банков, и могут отличаться в зависимости от региона.

Как правильно выбирать кредитные карты. Условия, на которые следует обратить внимание

Банковские кредитки и возможности их использования с каждым годом становятся всё более выгодными, а условия по ним – более прозрачными. Однако количество предложений в сегменте этого продукта может вызвать некоторое замешательство у простого потребителя при выборе кредитной карты. Моментально подобрать наиболее выгодную карточку, отталкиваясь лишь только от суммы, срока и процентной ставки кредитования, невозможно.

При выборе карты, прежде всего, следует определиться по основным статьям расходов. Уже с учетом этого показателя потенциальному пользователю продукта необходимо проанализировать следующие моменты:

1. Изучить все основные условия тарифного пакета (процент за пользование, стоимость обслуживания карточки, тарифы и комиссии по проводимым операциям).

Размер ставки – ключевой параметр, на который обращают внимание потребители. Диапазон процентной ставки кредитки, в зависимости от банка, достаточно широк, в среднем от 22 до 43%. Следует понимать, что часто заявленная низкая ставка может означать наличие высокой стоимости обслуживания и выпуска карточки (и наоборот). Поэтому перед принятием окончательного решения необходимо рассмотреть в совокупности и эти показатели.

Стоимость обслуживания карточки может сильно различаться не только в банковских учреждениях, а и варьироваться в зависимости от типа платежной системы карточки и ее категории. Например, кредитные карты Visa и MasterCard категорий Classic/Standard в среднем имеют годовую стоимость обслуживания в пределах 500–1300 р. в год. Для карт категорий Gold/Platinum стоимость возрастает до 2500–3000 р. и больше, что связано с наличием расширенных возможностей, льгот и бонусов у этих продуктов.

Использование средств карточки предусматривает и наличие оплаты всевозможных комиссий, штрафов и платежей. Как правило, банковские учреждения оповещают своих клиентов о тарифах на обслуживание карт, прописывая их договоре. Изучая условия обслуживания карточки того или иного банка, следует внимательно отнестись к ознакомлению с такими позициями. Не будет лишним поинтересоваться у сотрудников банка о дополнительных комиссиях.

Попросить разъяснить непонятные и малознакомые позиции договора. Как показывает практика, банки могут предусматривать плату за огромное количество услуг:

- фиксированный платеж за предоставление кредита;

- ежемесячная (ежеквартальная) комиссия за обслуживание линии;

- квартальная комиссия от суммы задолженности на отчетный период и т.д. и т.п.

2. Размер карточного лимита. Банковскими учреждениями устанавливается предел суммы средств, доступных для использования по карте. По всем классическим продуктам предусмотрена верхняя планка такого предела, и зависит она от типа карточки. Например, для кредиток категории Classic/Standard показатель лимита в среднем предусмотрен в размере от 50 тыс. р. до 300 тыс. р. Для карточек премиальных классов (Gold/Platinum/Infinite) такой предел может устанавливаться в размере от 600 тыс. р. до нескольких миллионов.

Размер суммы лимита напрямую зависит от личностных характеристик потребителя (платежеспособность, кредитная история и т.п.) и устанавливается банковским учреждением для каждого клиента в индивидуальном порядке. Выбирая кредитную карту, потребителю следует исходить не от предлагаемого банком максимального размера лимита, а прежде всего, определиться с максимальным размером суммы необходимой ему. Оформление карты со слишком большим лимитом может привести к вероятности потери контроля над расходами и опасности попасть в долговую яму.

3. Подавляющее большинство кредиток, предлагаемых банками, предусматривают льготный период использования заемных средств. Срок (grace-период), в пределах которого владелец карты может пользоваться деньгами банка без начисления процентов либо их минимальном значении. В среднем такой срок составляет 50-60 дней. Хотя некоторыми банковскими учреждениями может быть предусмотрен и более длительный льготный срок. Например, продуктом банка Альфа «кредитная карта 100 дней» предусмотрен период беспроцентного пользования на протяжении 100 дней.

Как правило, льготный период начинает исчисляться с момента проведения первой расходной операции. Однако некоторыми банковскими учреждениями, может устанавливаться фиксированная дата окончания такого срока. Поэтому следует внимательно отнестись к изучению схемы работы и условиям льготного периода по конкретной карте.

Подключение дополнительных опций (SMS-информирования, интернет-банкинга) позволит заемщику контролировать свои расходы, вовремя вносить обязательные платежи и правильно производить расчет льготного периода. Это даст возможность потребителю экономить личные средства.

4. Многими программами кредитных карт предусматривается наличие дополнительных опций, бонусов, поощрений и скидок. В свою очередь это не только предполагает удобство их использования, но действительно может быть полезным потребителю при использовании кредитки.

Отдельного внимания заслуживают кобрендовые кредитные карты, выпускаемые банками в рамках совместных проектов с крупными компаниями (торговые сети, авиакомпании, операторы мобильных сетей). Данные карты предполагают ряд преимуществ для владельцев (скидки при покупках, накопительные балы, функция cash-back и т.п.). Например, предлагаемая банком Тинькофф кредитная карта Афимол Сити предусматривает начисление бонусов в размере 5% от стоимости товара/услуг приобретенных в ТРЦ.

В поисках выгодной кредитной карты и банковского учреждения потенциальному заемщику изначально следует обратить внимание на предложения того банка, клиентом которого он является (получает зарплату, открыл вклад или счет). Для таких заемщиков фин.учреждения предусматривают совершенно иные условия. Например, кредитной картой Сбербанка для обычного потребителя предусмотрена ставка в размере 33,9%. А вот в рамках персонального предложения для клиента учреждения кредитная карта Сбербанка предусматривает ставку от 25,9%.

Советы по пользованию кредитной картой

- Каждому владельцу кредитки необходимо зафиксировать для себя следующие основные понятия:

- ежемесячный обязательный платеж;

- период льготного пользования деньгами;

- плата за снятие наличных средств;

- штрафы за просрочку платежа.

2. Следует постоянно контролировать расходы по карте, следить за состоянием счета, с учетом начисленных процентов и возможных комиссий.

3. Пользоваться средствами банка нужно не длительные сроки (в пределах grace-периода) и при этом проводить расчеты только путем безналичных платежей.

4. По возможности полностью исключите снятие наличных средств со счета карты. Такие операции банковскими учреждениями облагаются значительными комиссионными процентами. Кроме этого, снятие наличных у большинства банков не подпадают под действие льготного периода кредитования. Например, Бинбанк кредитные карты предлагает потребителям кредитки с льготным периодом до 55 дней, но при этом не применяет его условия на операции по снятию наличных.

5. Не пользуйтесь кредиткой для проведения расчетов в сети интернет. Для таких операций целесообразнее будет оформить отдельную карточку, и желательно, не кредитную.

* Дата актуализации данных - вторая декада марта 2015 года.

Читайте также

- Что делать при потере кредитной карты?

- Банковские карты: дизайн с индивидуальным подходом

- Танкисты и пилоты получат больше золота за карты

- Глава Центробанка: розничное кредитование в 2015 году будет расти не быстрее доходов населения

- «Тинькофф Кредитные Системы» и «Евросеть» запускают проект по предоставлению кредитов держателям карт «Кукуруза»

Отзывы и комментарии

Ответить | Пожаловаться на комментарий

Annylight 07.04.2015 20:10

Что касается Бинбанка кредитные карты, то операция по снятию наличных с кредитки входит в перечень операций, разрешенных в течение льготного периода. Это указано на сайте банка.

Ответить | Пожаловаться на комментарий

shatkovwit 10.04.2015 09:31

С официального сайта Бинбанка "Льготный период — 0% до 55 дней*

Ежемесячный платеж — 5% от суммы задолженности

* Льготный период не распространяется на операции по снятию наличных." :)