Виды облигаций

20 марта 2015

Облигации – выгодный инструмент для инвестора, который поможет сохранить средства и получить хорошую прибыль. Для этого вкладчику следует детально проанализировать все имеющиеся виды облигаций, выбрать наиболее подходящий для себя.

Какие бывают виды доходности облигаций

Какие бывают виды доходности облигаций

Прибыльность облигаций бывает:

- текущая;

- купонная;

- к погашению (полная).

Текущая доходность – это отношение годовой суммы прибыли к рыночной стоимости ценной бумаги. Выражается этот показатель в процентах, следовательно, полученный результат нужно умножить на 100%.

Купонная доходность рассчитывается как отношение годовой купонной премии (суммы процентов, полагающихся за год) к номинальной стоимости облигации. Этот показатель можно оценить сразу при выпуске облигации.

Полная доходность – это общее количество всех выплат по облигации: регулярной купонной прибыли и номинала во время погашения (то есть возврата стоимости самой ценной бумаги).

По каким еще признакам можно классифицировать облигации

Виды акций и облигаций можно рассматривать с разных точек зрения, выбирая тот или иной параметр для оценки.

По эмитенту облигации бывают:

- корпоративные (эмитируются частными организациями);

- муниципальные (выпускаются местными властями);

- государственные;

- международные (печатаются в другой стране).

По приоритету выделяют:

По приоритету выделяют:- преимущественные (при ликвидации предприятия выплачиваются в первую очередь);

- субординированные облигации (при банкротстве эмитента выплачиваются после преимущественных).

По условиям выкупа выделяют такие виды облигаций:

- конвертируемые (держатель может поменять облигацию на акции данного предприятия до окончания срока ее размещения);

- отзывные (эмитент может отозвать, выкупить долг преждевременно);

- с возможностью досрочной продажи (держатель может продать облигацию эмитенту досрочно).

Выделяют такие виды стоимости облигаций:

- номинальная (указывается на бланке бумаги);

- эмиссионная (стоимость одной облигации при ее продаже первому владельцу);

- рыночная (цена, актуальная для конкретной облигации в рассматриваемый период времени с учетом соотношения спроса и предложения).

Например, для дисконтных облигаций номинальная стоимость всегда больше рыночной и эмиссионной.

Виды доходов по облигациям зависят от того, по какому принципу начисляется прибыль. По характеристикам купона выделяют такие виды облигаций.

- С нулевым купоном. Это дисконтные облигации, по ним выплата купонов не осуществляется. Инвестор имеет заработок в виде дисконта (разница между ценой приобретения и номинальной стоимостью ценной бумаги).

- С глубоким дисконтом. Это смешанный тип облигации, обладающий характеристиками купонной и дисконтной ее вариации. Купоны оплачиваются по заниженной стоимости, поэтому покупка бумаги происходит не по цене номинала, а по более низкой.

- С постоянным купоном. Это классический, наиболее распространенный вариант облигаций. Размер прибыли (купона) изначально оговаривается на весь срок действия ценной бумаги.

- С переменным купоном. Заранее не оговаривается ставка купона на весь жизненный цикл облигации. Ставка объявляется на ближайший купонный платеж. Такие облигации делятся на следующие подвиды:

с отсроченным купонным платежом (выплата прибыли происходит не сразу после выпуска облигаций, а через несколько лет);

с отсроченным купонным платежом (выплата прибыли происходит не сразу после выпуска облигаций, а через несколько лет);- с увеличивающимися купонными платежами (в первые годы после выпуска облигаций выплачивается низкая прибыль, постепенно она увеличивается);

- с плавающей ставкой (процент делится на постоянную и плавающую часть; последняя привязана к экономическим показателям: ставка кредитов на межбанке, доходность гос. ценных бумаг);

- с пересчитываемой ставкой (процент регулярно переоценивается, чтобы цена облигации была соизмерима с номиналом);

- индексируемые ценные бумаги (цена документа пересматривается с учетом какого-либо индекса – инфляции, цен на нефть);

- валютно-индексируемые облигации (цена регулируется с учетом курса иностранной валюты);

- инфляционно-индексируемые облигации (привязаны к темпам инфляции);

- «структурированные» облигации (платеж зависит от различных финансовых показателей);

- «доходные» облигации (прибыль выплачивается инвестору в те периоды, когда предприятие получило доход от деятельности);

- облигации с участием (оговаривается постоянный доход и процент от прибыли, по аналогии дивидендов от акций).

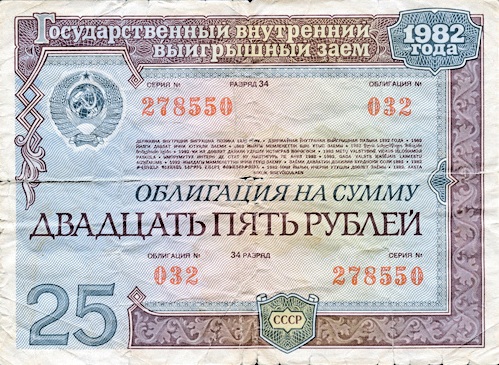

Виды государственных облигаций

Государственные облигации – это особый метод финансирования гос.расходов, урегулирования экономики. Сегодня в России существует несколько видов облигаций. Они подтверждают заем, по которому должником является держава (орган гос.власти).

- ГКО (государственные краткосрочные облигации). Их выпускает Минфин России. Данный вид ценных бумаг финансирует гос.издержки, покрывает нехватку бюджета.

- ОФЗ (облигации федерального займа). Они так же используются для покрытия дефицита бюджета; выпускаются с 1995 г.

- ОГСЗ (облигации гос. сберегательного займа). Выступают инструментом для ликвидации бюджетного дефицита. Их выпускает правительство с 1995 г.

- КО (казначейские облигации). Используются для стабилизации налоговых платежей, задолженности организаций. Эмитентом выступает Минфин.

- ОВВЗ (облигации внутреннего гос. валютного займа). Выпускаются правительством с 1995 г. Они применяются для покрытия валютных обязательств по заблокированным счетам физ.лиц и юр.лиц в иностранной валюте.

- Золотые сертификаты. Их эмитирует Минфин с 1993 г.

По возможности сбыта ценные бумаги бывают двух видов:

- рыночные (их можно продавать, приобретать на рынке облигаций; данный вид занимает 2/3 части всего объема – ОФЗ, КО, ГКО, ОГСЗ);

- нерыночные (ценную бумагу возможно продать только эмитенту в определенные заранее сроки).

Виды ценных бумаг (облигаций в том числе) могут быть различными.

По срокам гос.облигации бывают:

- краткосрочными (до 1 года) – золотые сертификаты, ОГЗС, ГКО;

- среднесрочными (до 5 лет) – ОВВЗ, ОФЗ;

- долгосрочными (больше 5 лет) – ОВВЗ.

По эмитенту гос.облигации делятся на 2 вида:

- правительственные;

- выпускаемые Минфином (в качестве агента может рассматриваться Банк России).

Методы выплаты прибыли по гос. облигациям бывают следующими:

- фиксированный процент;

- плавающая ставка;

- ступенеобразная градация процента;

- индексирование номинальной стоимости бумаги;

- изначальная продажа дешевле номинальной стоимости;

- осуществление выигрышных займов (доход инвестору выплачивается в виде выигрыша).

Гос.облигации используются для таких целей:

- погашение имеющихся займов;

- финансирование нехватки бюджета;

- сглаживание неравномерных поступлений налогов;

- поддержка организаций, выполняющих социальную роль;

- обеспечение выполнения органами власти местных целевых программ.

Какие бывают виды корпоративных облигаций

Корпоративные инвестиции – это инструмент, благодаря которому организация может привлечь внешнее финансирование. При этом весь контроль собственности остается у эмитента ценных бумаг, что существенно отличает облигации от акций. В последнем случае меняется структура предприятия, вкладчик получает долю в управлении учреждением.

1. По срочности ценные бумаги бывают:

1. По срочности ценные бумаги бывают:

- с заранее оговоренной датой погашения (краткосрочные, среднесрочные, долгосрочные);

- без срока погашения (отзывные, отсроченные, продлеваемые).

2. По целям выпуска:

- рефинансирование задолженности;

- обеспечение текущих хозяйственных затрат;

- создание нового инвестиционного проекта.

3. По характеру владения:

- именные (на бумаге, в регистрационной книге учреждения указывается ФИО владельца облигации);

- на предъявителя.

4. По способу оплаты прибыли:

- купонные (проценты регулярно выплачиваются в виде купонов);

- дисконтные (облигация приобретается дешевле номинальной стоимости; при погашении инвестор получит дисконт – разницу между ценой покупки и стоимостью продажи).

5. По степени защиты:

- обеспеченные облигации (оформляются под залог);

- стабильные (средний уровень дохода и рисков);

- «мусорные» (бумаги с очень высокой доходностью, по которым погашение может не произойти из-за банкротства эмитента).

6. По способу погашения:

- разовая выплата;

- погашение за оговоренный промежуток времени;

- тиражное (лотерейное) погашение – последовательный возврат средств.

Советы частным инвесторам

Вкладывать средства можно в облигации, которые только что были выпущены эмитентом. Также можно покупать ценные бумаги, которые уже обращаются на фондовом рынке. Во втором случае следует обязательно оценить ликвидность облигаций (возможность быстро превратить их в деньги по выгодной цене).

Вкладывать средства можно в облигации, которые только что были выпущены эмитентом. Также можно покупать ценные бумаги, которые уже обращаются на фондовом рынке. Во втором случае следует обязательно оценить ликвидность облигаций (возможность быстро превратить их в деньги по выгодной цене).- Чтобы быстро заработать прибыль, следует вкладывать средства в краткосрочные облигации (например, для пополнения оборотных активов эмитента). Если же средства можно разместить на более длительный срок, целесообразно инвестировать в долгосрочные облигации (например, для создания новых проектов, модернизации оборудования, строительства зданий и пр.).

- Обычно на степень рискованности по ценным бумагам указывает эмитент облигации. Чем стабильнее и известнее организация, тем меньше рискует инвестор, вкладывая деньги в ее облигации.

- Различные виды ценных бумаг (акции, облигации) имеют существенные отличия. При банкротстве любое предприятие сначала выплачивает обязательства кредиторам и облигационерам (владельцам облигаций). Затем наступает очередь акционеров.

- Чтобы снизить риски, инвестору можно приобрести облигации с правом досрочной реализации.

Отзывы и комментарии

Ответить | Пожаловаться на комментарий

Natan 24.03.2015 23:10

Для обычного вкладчика облигации слишком сложный инструмент. Кроме того, доходность по ним ниже банковских депозитов, т.к. это почти что без рисковый инструмент.Если уж покупать их, то лучше наиболее ликвидные, которые торгуются на биржах.