10 лучших предложений от топовых банков России

19 марта 2015

Подавляющее большинство программ кредитования без поручительства рассчитаны только на потребителей с ограниченным статусом (клиент банка, работник бюджетной сферы, пенсионер и т.п.). Тем не менее, банковские учреждения предоставляют возможность получить такой кредит и обычному потребителю. Эти предложения отличаются более высокими ставками и определенными требованиями к потенциальным заемщикам. Предусмотрены программы кредитования без поручительства и в линейках крупнейших банков России, занимающих лидирующие позиции финансового рейтинга банковских учреждений.

10 лучших предложений от ведущих банков России

Десятка лучших предложений кредитования без поручителей* от банков, входящих в ТОП-50, выглядит следующим образом:

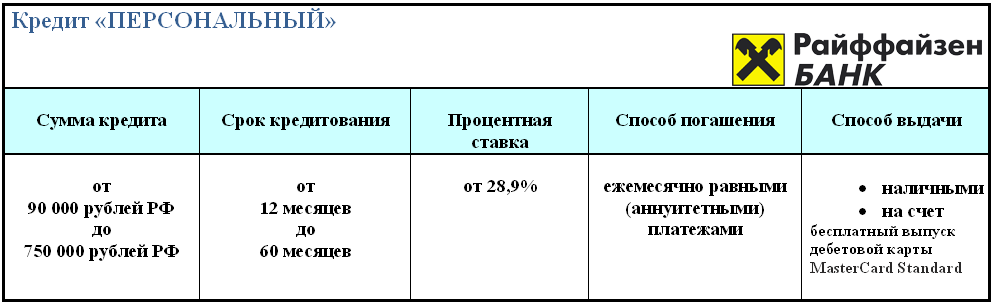

10

Предоставляется возможность оформить кредит в Райффайзенбанке наличными тем потребителям, которые соответствуют следующим требованиям:

- возрастные: 25-65 лет (к моменту окончания срока выплат);

- трудовые: не менее 6 месяцев рабочего стажа на нынешнем рабочем месте; клиент не является собственником бизнеса, ИП либо работником ИП.

- финансовые: средний ежемесячный доход на протяжении последнего полугодия не менее 25 тыс.р. (Москва, Санкт-Петербург), 15 тыс.р. – регионы.

Подать заявку на кредит возможно через онлайн-сервис. При этом обязательным условием является предоставление полного наименования предприятия, на котором трудится клиент, адреса его расположения и телефонов работодателя. Предварительное решение по заявке на кредит Райффайзенбанк принимает в течение трех дней.

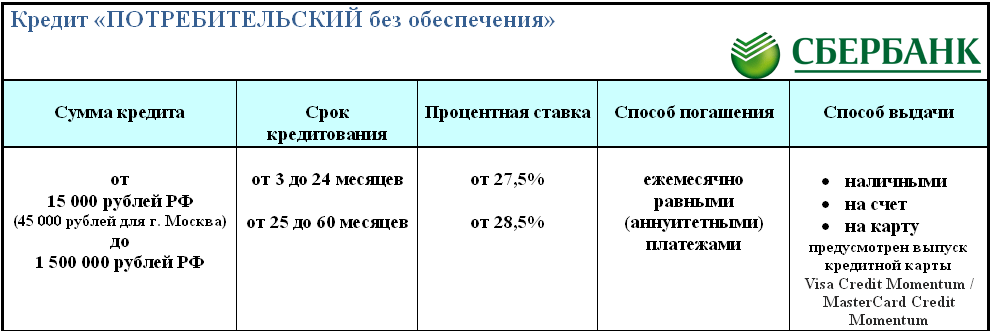

9

Ограничения к потребителю:

- возрастные: 21-65 лет (к моменту окончания срока выплат);

- трудовые: не менее 6 месяцев работы на нынешнем месте и общего стажа – от года (за последние 5 лет);

Подать заявку на кредит без поручителей в Сбербанке обычному потребителю возможно только в офисе или представительстве банковского учреждения.

8

Кредит в Россельхозбанке без поручителей предоставляется лицам, соответствующим следующим требованиям:

- возраст: 23-65 лет (на момент наступления срока возврата средств);

- рабочий стаж: нынешнее рабочее место – от 4 месяцев (общий – от 1 года за 5 последних лет).

Одно из требований банка при получении займа – страхования жизни и здоровья клиента на весь срок действия договора. В случае отказа со стороны заемщика, как результат, последует повышение ставки на 2%.

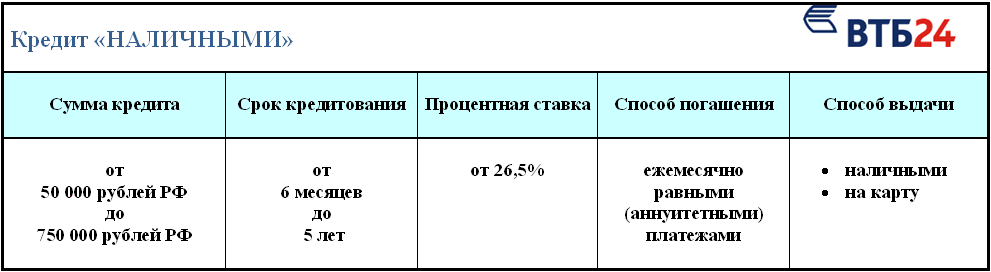

7

Банк ВТБ кредиты без поручителей предлагает потребителям, которые соответствуют таким параметрам:

- возрастные: 21-70 лет (к моменту окончания срока договора);

- трудовые: стаж от 6 месяцев – на текущем месте работы, общий – от года.

Чтобы взять кредит без поручителей ВТБ24 физическому лицу в возрасте до 26 лет, дополнительно необходимо представить документ о высшем образовании. Если запрашиваемая сумма более 300 тыс. р., требуется предоставление копии трудовой книжки. Подать заявку на получение займа возможно онлайн.

6

Предоставляется возможность оформления кредита без подачи справки от работодателя о суммах доходов. При этом критериями оценки финансового состояния заемщика могут быть (на выбор самого клиента):

- поездка заемщика за пределы РФ (необходимо предоставить загранпаспорт с визой и отметкой о пересечении границы не больше чем 6 месяцев назад). Дополнительно потребуется предоставить копии трудовой книжки (трудового договора);

- наличие в собственности заемщика автомобиля (копии свидетельства о регистрации ТС либо водительского удостоверения, ОСАГО, ПТС). При этом, автомобиль должен быть категории «В», не старше 6 лет (иномарка) или 5 лет (отечественный), стоимостью не менее 250 тыс.р.

При подтверждении дохода первым способом размер кредита устанавливается в пределах от 40 тыс.р. до 150 тыс.р. Во втором – от 25 тыс.р. до 200 тыс.р.

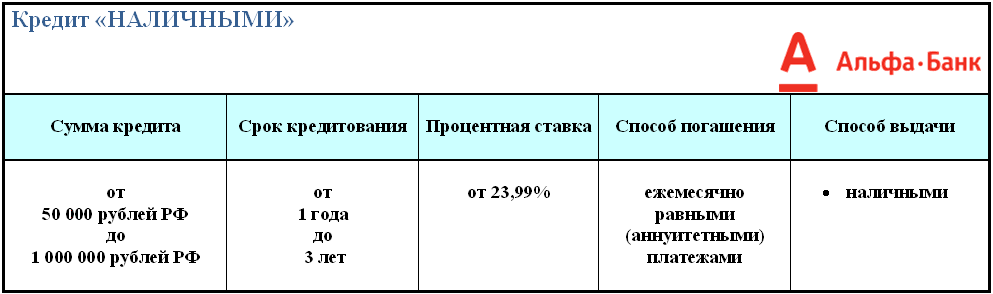

5

Ограничения к потребителю:

- возрастные: 21-65 лет (к моменту окончания срока договора);

- трудовые: стаж – от 6 месяцев на нынешнем рабочем месте;

- финансовые: документально подтвержденный суммарный доход за месяц – от 10 000 тыс.

В случае отправки онлайн-заявки на сайте Альфа-Банк, кредит наличный возможно получить со скидкой до 3% от базовой ставки.

4

Бинбанк кредит наличными предлагает потребителям, подходящим под условия:

- возрастные: 21-70 лет (к моменту окончания срока выплат);

- трудовые: от 4-х месяцев трудового стажа на нынешнем рабочем месте; клиент не является ИП;

- финансовые: документально подтвержденный доход в месяц от 20 тыс. р. (Москва), 15 тыс. р. (Санкт-Петербург), 9 тыс. р. – регионы.

При суме займа от 500 тыс. р. возрастное ограничение устанавливается от 25 лет.

При предоставлении двух дополнительных документов, из списка предложенного Бинбанком, кредит можно оформить с пониженной ставкой. Также эти документы обязательны при сумме займа от 150 тыс. р.

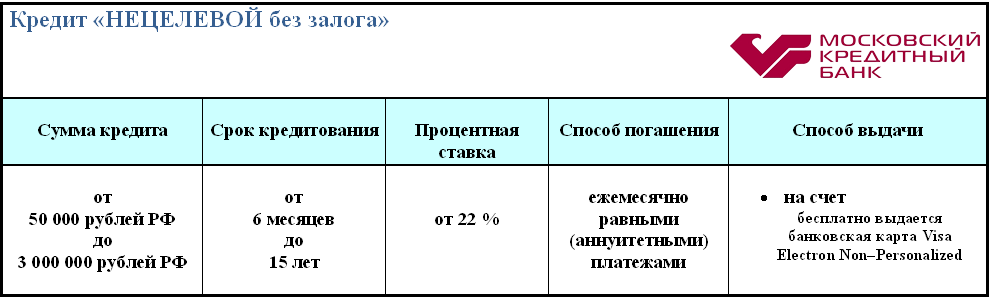

3

Кредит в Московском кредитном банке предоставляется потребителям в возрасте от 18 лет, имеющим стабильный доход.

При займе на сумму до 1 млн. 500 тыс.р. необходимо предоставить только заявление-анкету и паспорт РФ. При заявке большей суммы, заемщику необходимо документально подтвердить доходы (за 3 месяца), наличие активов и свои трудовые отношения. При этом обязательным условием является то, что работодатель заемщика обязательно должен иметь регистрацию в Москве (области). Дополнительно необходимо предоставить диплом о высшем образовании, загранпаспорт (с не менее чем 2-мя отметками о зарубежных поездках за год).

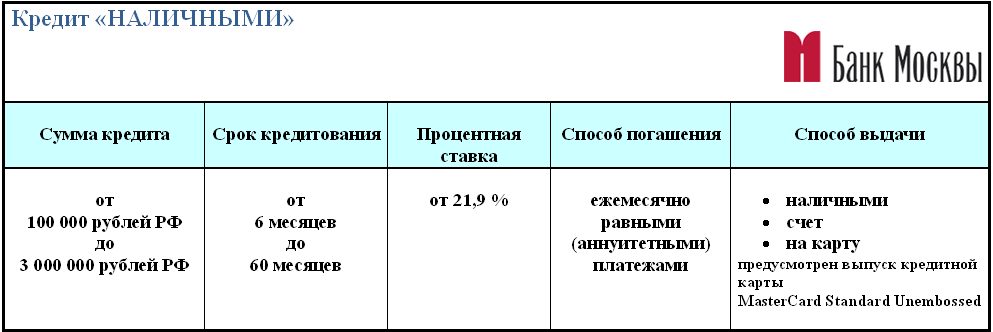

2

Банк Москвы кредит наличными предлагает потребителям, соответствующим условиям:

- возрастные: 21-70 лет (к моменту окончания срока);

- трудовые: не менее 3 месяцев на нынешнем рабочем месте.

Подать заявку можно через сайт банка.

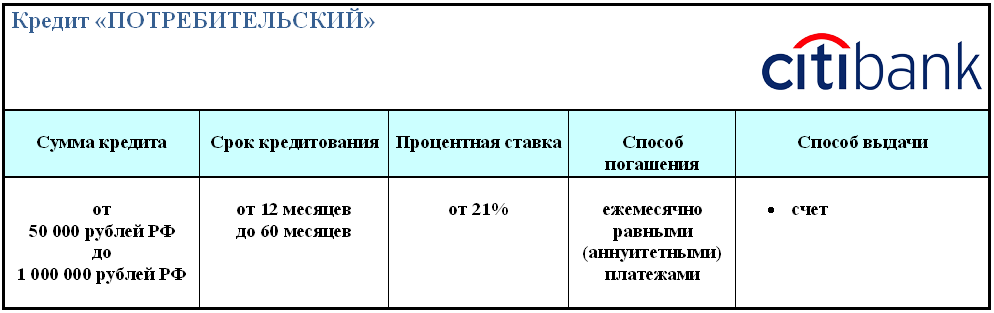

1

Ограничения к потребителю:

- возрастные: 22-60 лет;

- трудовые: не менее 3 месяцев на текущем месте и 1 год (в сумме) предыдущем месте; клиент не является ИП;

- финансовые: не менее 30 тыс. р. дохода в месяц.

В период с 11 марта и по 10 апреля текущего года, для заемщиков с хорошей кредитной историей банком предусмотрено установление ставки в размере от 21%. При сумме до 450 тыс.р. заемщику предлагается предъявить два документа: паспорт и на выбор потребителя – документы на автомобиль, либо загранпаспорт (с подтверждением поездок за рубеж в течение последнего полугодия). В случае если потенциальному заемщику менее 25 лет, то при сумме запрашиваемого кредита от 50 тыс.р. (Москва, Санкт-Петербург – 100 тыс.р.), дополнительно необходимо представить справку о доходах.

Данный список программ кредитования сформирован на основе рейтинга (рэнкинга) банков РФ с учетом критериев номинальной ставки программы с расчетом на обычного потребителя. Указанные ставки и условия программ действуют для главных офисов или центральных представительств банковского учреждения и могут отличаться, в зависимости от региона.

Как правильно выбрать программу кредитования

Как правильно выбрать программу кредитования

Правильно подобрать выгодную программу кредита без поручительства будет значительно проще, если обратить внимание на следующие условия:

- Сумма и срок кредита. Размер займа должен быть максимально приближенным к сумме, необходимой потребителю, а его срок – как можно короче. Важное условие, чтобы ежемесячные платежи по кредиту не превышали около 30% доходов потребителя.

- Эффективная ставка (или полная стоимость кредита). Это основной показатель для потребителя при сравнении программ различных банков. Она включает как номинальную ставку, так и всевозможные комиссионные выплаты (разовые, ежемесячные). Наглядным показателем при выборе программы может быть и сравнение размеров переплат.

- Схема погашения (аннуитетная/дифференцированная). Как, например, предлагается на выбор потребителя погашение кредита в Россельхозбанке без поручителей. От этого зависит, как будет погашаться заем – равными частями либо с поэтапным уменьшением суммы в течение всего срока. При первой схеме изначально происходит оплата процентов, затем основного долга. Удобна она тем, что вносить деньги необходимо равномерно. Вторая схема будет более выгодна для потребителей, которые планируют погасить кредит досрочно. При таком графике изначальные платежи, размер которых достаточно велик, засчитываются в счет погашения основного долга. По нему и происходит начисление процентов. Это, в свою очередь позволяет уменьшать сумму платежей. В итоге, общее количество выплаченных процентов при такой схеме меньше (в сравнении с первой).

- Условия досрочного погашения. Это позволит заемщику, в случае появления свободных средств, снизить базовую задолженность по сумме кредита и тем самым уменьшит переплаты по нему. Как правило, банками установлена нижняя граница размера досрочного платежа. К примеру, кредит в Райффайзенбанке наличными можно досрочно погашать, внося средства в размере не менее 10 тыс. р. Также при осуществлении досрочного погашения следует учесть тот момент, что с кредитного счета банком первоначально списывается сумма обязательного ежемесячного платежа. Затем уже идет сопоставление остатка на счете с минимальной сумой досрочного платежа. И если он окажется меньше, то эта сумма остается на счете до момента следующего обязательного взноса.

Требования банков к заемщикам

Требования банков к заемщикам

По всем предлагаемым программам кредита без поручительства банковскими учреждениями выставляются определенные требования. Общими для всех потенциальных заемщиков являются:

- гражданство Российской Федерации;

- регистрация и проживание в регионе расположения банка;

- соответствие возрастным критериям;

- официальное трудоустройство и наличие стабильного постоянного дохода.

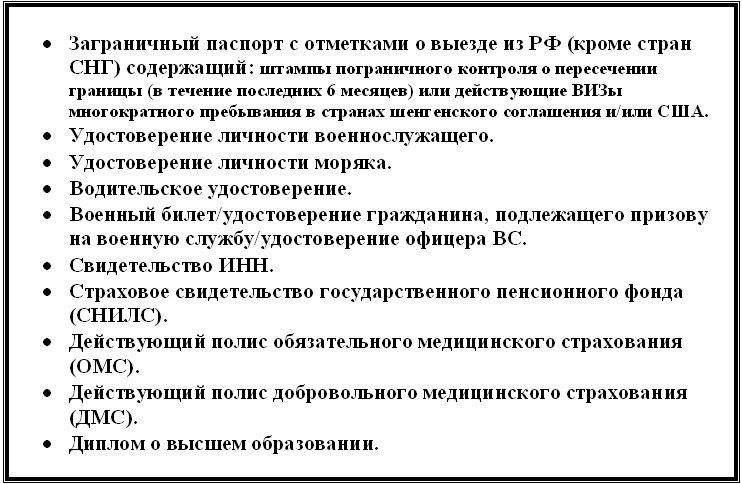

Вместе с анкетой-заявкой, заемщику обязательно необходимо предоставить гражданский паспорт РФ (копии всех страниц). Также потребуется дополнительно предоставить один из документов, перечисленных в таблице:

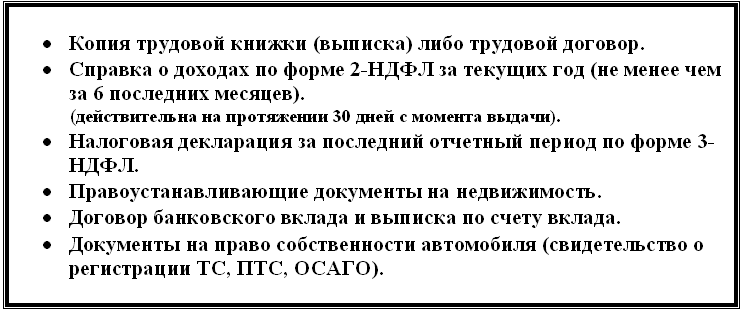

Также банковские учреждения предъявляют и определенные требования к предоставляемым документам, подтверждающим трудовую деятельность и финансовое состояние потенциального заемщика. К таким документам относятся:

Вероятно, что при полном соответствии потенциального заемщика требованиям банковского учреждения и наличии необходимых документов, получение кредита без поручительства не вызовет особых трудностей. Однако в действительности даже самый благонадежный на первый взгляд потребитель может получить отказ на поданную заявку.

Причин этому может быть несколько.

- Предоставление в банк недостоверной информации. Банковские учреждения проводят тщательную проверку кандидата, в том числе и путем осуществления звонков работодателю. Поэтому если заемщик представит фиктивные документы о своем трудоустройстве и доходе, то отказ в получении кредита может оказаться наименьшей неприятностью. Иной вариант: заемщик имеет небольшой официальный доход, либо же работает неофициально и располагает большими поступлениями. Выходом из ситуации может послужить предоставление банку документального подтверждения своих доходов (покупка имущества, поездки за рубеж, другие регулярные крупные расходы, выписки по депозитам либо имеющихся счетов и т.п.).

- Испорченная кредитная история. Если за потенциальным заемщиком числятся непогашенный кредит, либо выплаченный кредит со значительной просрочкой, это также может быть причиной отказа.

- Наличие действующих кредитов у заемщика. Сумма всех платежей по действующим займам не должна превышать половину подтвержденного дохода. В ином случае банковское учреждение, с большой вероятностью, откажет в оформлении кредита.

- Не прохождение заемщиком системы оценивания банка. Каждое банковское учреждение имеет собственные системы оценки (скоринг) кандидатов на кредит. Параметры, как правило, тайна для потребителей. В основном они сводятся к сопоставлению и анализу характеристик кандидата с базовыми требованиями системы. К примеру, при оценке кандидата на кредит в Альфа-Банке одним из показателей скоринга является сфера деятельности клиента (профессия, род занятий).

Советы

- Изначально следует выбрать несколько программ кредитования различных банковских учреждений. Проанализировать их условия и сделать расчет полной стоимости кредитов (во всех возможных схемах погашения). Отталкиваться следует от показателей эффективной ставки годовых, разовой и ежемесячных комиссий. Далее нужно сопоставить полученные данные со своими фин.возможностями и на основании этого уже принимать окончательное обоснованное решение.

- Предоставление банковскому учреждению дополнительных документов в подтверждение финансового состояния может уменьшить фактическую ставку по займу.

- Оформлять страховку при кредите, по возможности, следует всегда (особенно при больших суммах). Это снизит риски потребителя, а также может уменьшить размер ставки по кредиту.

*Дата актуализации данных – март 2015 года.

Читайте также

- Основные требования банков к клиентам

- Если не платить кредит, что будет? Штрафные санкции банков

- Новый указ будет требовать от банков хранить клиентскую информацию 5 лет

- Со счетов вкладчиков российских банков мошенники похитили 70 миллионов рублей

- Western Union при поддержке ПриватБанка запустила в России сервис денежных переводов онлайн

Отзывы и комментарии